(ขอแชร์ของฟรี สำหรับมือใหม่ก่อนนะครับ)

คลังความรู้การเทรดการเล่นหุ้นสำหรับนักเทรดมือใหม่ ชมฟรี

(แนะนำงานเขียนใหม่ล่าสุดครับ)

๑. เล่มนี้จะเปิดเผยอีกด้านของการเทรดแนวเทคนิคอล

จากมุมมองของนักเทรดประสบการณ์ 10-40 ปี

มือใหม่ควรอ่านนะครับ จะได้ใช้เทคนิคอลได้มีประสิทธิภาพมากขึ้น

ผมขอบอกเลยว่า แค่รู้เทคนิคอล ยังไม่พอจริง ๆ

เล่มนี้จะบอกความจริงให้คุณ แบบที่ไม่เคยมีใครบอกมาก่อน

มือโปรเขามองการวิเคราะห์ทางเทคนิคว่ายังไงบ้าง มีจุดแข็งอยู่ตรงไหน?

อะไรคือจุดอ่อนของเทคนิคอล แล้วจะใช้งานมันยังไงเพื่อให้ได้ประโยชน์สูงสุด?

๒. ทำไมทั้งที่ใช้อินดิเคเตอร์ตัวเดียวกัน หรือใช้ Price Pattern ก็ตัวเดียวกัน

...แต่ทำไมนักเทรดมือโปรได้กำไรสม่ำเสมอ?

...ทว่ามือใหม่กลับเอาตัวไม่รอด...ขาดทุนซ้ำซาก?

ปัญหามาจากเทคนิคอล? หรือมาจากส่วนอื่นกันแน่?

๓. นำเสนออีกมุมของเทคนิคอล ที่ไม่มีใครบอกคุณตรง ๆ ว่าแท้จริงแล้วเทคนิคอล

...เทคนิคอลไม่ได้สวยหรู ไม่ได้มหัศจรรย์หรือเป็นสูตรวิเศษอะไรเลย?!

... มือโปรไม่ได้มองแบบที่มือสมัครเล่นมองเลยแม้แต่น้อย!!

๔. ไม่เหมาะสำหรับคนที่บูชาเทคนิคอลแบบงมงาย

...ไม่เหมาะสำหรับคนที่ต้องการรวยเร็ว ๆ จากการเทรด

... แต่เหมาะสำหรับคนที่อยากใช้เทคนิคอลให้ถูกต้องแบบที่มือโปรเขาใช้กันเป็นบรรทัดฐานครับ

eBook :

การวิเคราะห์ทางเทคนิคที่นักเทคนิคอลมือโปร ประสบการณ์ 10 ปี++ อยากบอกมือใหม่ รู้ก่อน...รอดก่อน มีขายที่ mebmarket นะครับ ตามลิงค์นี้นะ

http://bit.ly/436mRyO +++++++++++++++++++++

+++++++++++++++++++++++++++++++

วิธีการใช้ RSI ประกอบการนับเวฟ

โดยคุณ Kitty63

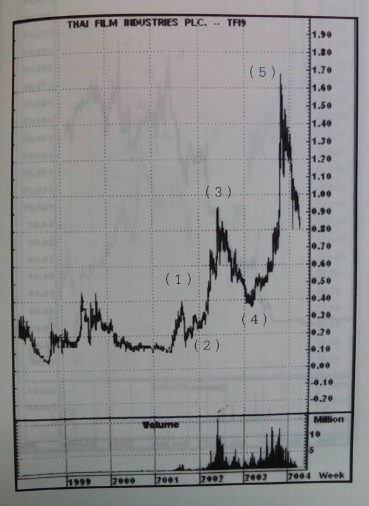

Impulsion Pattern - จะประกอบด้วย 5 คลื่นหลัก คือ 1-2-3-4-5 ( ผมขอใช้ขาขึ้นเป็น model นะครับ ส่วนขาลงก็จะเหมือนกันแต่มีทิศทางลง) โดยคลื่นที่ 1 จะเริ่มวิ่งขึ้นไปหลังจากจบ wave-C ของ รอบก่อนแล้ว มักจะวิ่งขึ้นเร็ว แต่ volume ยังไม่มากนัก ค่า RSI-14 มักจะวิ่งขึ้นมาจากแถว 30 ขึ้นไปแถว 65-70 ซึ่งผมมักจะใช้ค่า RSI และนับจำนวนคลื่นย่อยว่าเป็น 5 คลื่นย่อยใช่หรือไม่ หากครบทั้ง 2 กรณี ก็อาจจะเป็น wvae-1 ได้ แต่หากค่า RSI-14 สูงสุดได้แค่ 50-60 ก็อย่าหวังว่าจะเป็น wave-1 เลยน่าจะเป็น wave-X แล้วจะลงไปทำ wave-a ต่อไปแทน อันนี้แล้วแต่เทคนิคของแต่ละคน ผมไม่ยืนยันว่าถูกหรือผิด ขอเป็นความเห็นส่วนตัวแล้วกันนะครับ

********

แนะนำบทความรวมคลิป = คอร์สหุ้นออนไลน์

ชมฟรีครับ ที่ช่องยูทูปของ zyo

***********

หลังจากที่เราทราบจุดสูงสุดของ wave-1 แล้ว ( ปกติ RSI-14 ของ wave-1 มักไม่สูงเกิน 75 หรอกครับ หากมีก็น้อยมากแล้วจะปรับลงอย่างรวดเร็ว แม้ราคาจะลงไม่เร็วก็ได้ ) ผมจะเริ่มมองหาเป้าหมายของ wave-2 โดยใช้ ค่า Fibonacci Retracement ที่ 38.2%-61.8% เป็นจุดกำหนด โดยดูแต่ละระดับ ควบคู่กับค่า RSI หรือ STO รวมทั้งนับจำนวนคลื่นด้วยว่าเป็น a-b-c หากได้ครบทั้ง หมดแล้ว เช่นราคาลงมาที่ 61.8% และค่า RSI-14 ของ wave-2 มักจะลงมาแถวๆ ต่ำกว่า 40 และมีคลื่นย่อยครบตามลักษณะ a-b-c แล้ว ก็รอดูเมื่อไหร่มันจะเด้งครับ จุดนี้ล่ะครับเป็นจุดที่สำคัญเพราะจะเป็นราคาที่ต่ำที่สุดในรอบนี้แล้ว จะไม่มีราคา Sale นี้อีกในรอบนี้ หากเป็นขาขึ้นจริง จากนั้นก็รอถือไปเรื่อยๆ ครับ แต่ อย่าลืม stop loss ทีราคา Previous low นะครับ ป้องกันตัวเองไว้ก่อนทุกครั้งที่ซื้อ จะได้ไม่เจ็บตัว หากผิดทาง

“หากพี่เห็นหุ้น (that)ตัวนึงเป็นขาลง มานานแล้ว และ(หรือ)กำลัง sideway ออกข้าง ทันใดนั้นเอง มันก็พุ่งขึ้นอย่างรวดเร็ว ทะลุ high เดิมขึ้นมาได้ทั้งหมด พร้อมๆกับ วอลุ่มที่เพิ่มขึ้นแบบพรวดพราด จนขึ้น most active ได้( เว่อร์) ขอให้ คิดไว้ในใจได้เลยว่า นี่คือ wave 1” และเครื่องยืนยันอีก อันนึงที่ขาดไม่ได้เลยก็คือออออ “ระยะเวลา”

โดยส่วนใหญ่ wave1 ที่ผมพบ เกือบๆทุกๆเวฟ มันจะเร็วมากกกกก คือขึ้น เร็ว ลงก็เร็ว เวลาลง มันจะลง เกือบถึงติดดินที่มันเคยอยู่เลย หรือไม่หาก ใช้ตัวเลข Fibonacci ละก็จะประมาณ 78.6% (ก็ได้) เหมือนกัน ซึ่งก็คือ wave2 นั่นเอง

พุดง่ายๆ ในช่วง เวฟหนึ่ง นี่เอง แมงเม่า โดยส่วนใหญ่ จะ “ไม่ได้กำไร” เพราะมันเร็ว ตัดสินใจไม่ทัน ตะลึงกันอยู่ พอคราวบินเข้าไปก็ยอดดอยแล้ว

....สมมติเราซื้อได้ที่ wave-2 แล้ว แนะนำให้ถือไปเรื่อยๆ หากเรามองถูกต้องค่า RSI นับวันก็จะค่อยๆวิ่งขึ้นไปเรื่อยๆ จนกว่าค่า RSI จะเริ่มวิ่งเข้าสู่ 65-70 ก็จะมีแรงกระชากราคาให้วิ่งเร็วยิ่งขึ้น เหมือนม้ากำลังจะเข้าทางตรง วิ่งไม่คิดชีวิต ช่วงนี้แหละครับ ไม่ว่ารายย่อยรายใหญ่เข้าตะลุมบอนกัน Volume เลยโป่งออกมา ตามรูปแบบ wave-3 เป๊ะเลย ยังครับ ยังไม่ต้องขาย ให้รอต่อไปจนค่า RSI > 85-90 ช่วงนี้ต้องสังเกตใกล้ชิดแล้วครับเพราะแกว่งตัวแรงมาก volume ก็มากมีแต่ไม้ใหญ่ๆ indicators ที่เราต้องสังเกตให้ดีคือ RSI เริ่มหักหัวลง ค่า STO %K ตัด %D ลงมาในเขต Overbought area ราคาเริ่มติดลบ ตรงนี้ หากพอใจในกำไรก็น่าจะออกมาก่อนนะครับ ได้มักไม่คุ้มเสีย เก็บกำไรใส่ตุ่มไว้ก่อนนะครับ แล้วมารอซื้อใหม่ข้างล่างดีกว่าครับ

....ลืมบอกอีกอย่าง ที่จริงแล้วผมต้องหาราคาเป็าหมายของ wave-3 โดยใช้ Fibonacci Retracement ร่วมกับการดูค่า RSI ประกอบว่ามันจะไป peak ที่ไหน โดยทั่วไป จุดสูงสุดของ wave-3 จะอยู่ประมาณ 1.618 เท่าของความยาว wave-1 โดยนับต่อยอดขึ้นไปจาก wave-1 (ในกรณีที่มองว่า wave-3 เป็น wave ที่ยาวที่สุด )

สมมติอีกทีว่า เราขายตรง wave-3 แล้ว แหมช่างโชคดีอะไรอย่างนี้ ราคาร่วงทันตาเห็น ก็แอบอมยิ้มที่เพิ่งได้กำไรครั้งแรกในชีวิต คราวนี้รู้สึกติดใจ แล้วเราจะรับกลับที่ราคาตรงไหนดีล่ะ ? แหมมันก็อยากได้อีกนี่

นาย ELLIOTT เขาบอกว่า (หรือใครบอกก็จำไม่ได้แล้วแต่ช่างมันเถอะ) wave-4 มันมักจะปรับตัวลงมาอย่างน้อยต้องมากกว่าหรือเท่ากับ 0.382 เท่าของความยาว wave-3 ที่เพิ่งจบลง คำว่า '' อย่างน้อย '' แสดงว่า อาจมากกว่า โดยเป็น 0.50 0.618 หรือ 0.786 ก็ได้สิ ? คำตอบคือ ใช่ครับ

แต่ผมบอกแล้วไงครับว่า เราต้องดู indicators อื่นๆ ประกอบด้วยดูแต่ราคาอย่างเดียวไม่ได้ เดี๋ยวหลงทาง ปกติแล้วค่า RSI ของ wave-4 มักจะลงมาค่อนข้างต่ำจนเข้าเขต oversold area เลย คือต่ำกว่า 30 นั่นเอง ตัวเลขอย่าไปยึดมั่นว่าต้องเป๊ะๆ นะครับ ต้องดูอย่างอื่นประกอบด้วย และกฎอีกอย่างคือ จุดต่ำสุดของ wave-4 จะลงมาต่ำกว่าจุดสูงสุดของ wave-1 ไม่ได้นะครับ มันเป็นกฎ ( ที่จริงแล้วมันเกิดขึ้นได้ ในการ overlap ระหว่างจุด ต่ำสุดของ wave-4 และจุดสูงสุดของ wave-1 แต่จะทำให้เกิดรูปแบบที่เรียกว่า Terminal Impulse pattern ซึ่งจะคุยให้ฟังภายหลัง ตัวนี้น่าสนใจมาก ขอบอก ) ดังนั้นเวลาเราหาเป้าหมายราคาโดยใช้ Fibo Retracement ก็ต้องดูด้วยว่าราคามันลงไปต่ำกว่ายอด wave-1 หรือเปล่า ถ้าต่ำกว่าก็ใช้ค่านั้นไม่ได้ หลังจากรอจนได้ราคาลงมาพอสมควรแล้ว ดูค่า RSI ได้ 25-30 แล้ว ได้ค่าตัวเลข Fibo Ret ที่เป็นแนวรับแล้วเช่นลงมา 61.8% คราวนี้ก็รอครับ ให้มีการกระตุกราคา หรือดูว่าค่า RSI เริ่มวิ่งขึ้นจาก oversold area และค่า STO %K ตัด %D ขึ้นไป ก็เริ่มเข้าทะยอยเก็บคืนครับ อย่าลืมนับคลื่นด้วนนะครับ wave-4 ก็ต้องมี a-b-c นะครับ เมื่อครบทุกอย่างก็ลงมือครับ

.....สำหรับเป้าหมายของ wave-5 นั้นแยกออกเป็นหลายรูปแบบอีกซึ่งต้องระวังแล้วเพราะเป็นคลื่นขาขึ้นสุดท้าย ซึ่งแรงซื้อจะน้อยกว่า wave-3 ค่า RSI สูงสุดก็มักอยู่แถว ๆ 70-80 เท่านั้น จะต่ำกว่าตอน wave-3 แน่นอนยืนยันนอนยันได้ ดังนั้นหากค่า RSI ที่วิ่งขึ้นจาก 30 ตอน wave-4 ขึ้นไปถึงแถวๆ ตัวเลขนี้แล้วก็ต้องระวังตัวกันแล้ว และกรุณาช่วยนับคลื่นดูด้วยว่า ครบ 5 คลื่นย่อยแล้วหรือยัง หากครบทุกอย่างแล้ว เวลาจะจบ wave-5 มักจะจบไม่ค่อยสวย คือเล่นโยนลงมาแบบ Grand sale ไม่สนใจอะไรทั้งนั้น แม้จะมีข่าวดีไม่ดีก็ไม่รู้ กว่ารายย่อยจะรู้มักจะทำ WAVE-A ไปแล้ว ติดดอยกันเป็นแถวๆ ดังนั้นจึงขอเตือนแล้วเตือนอีก ว่า ศึกษาให้มาก มันมีอะไรมากกว่าที่เราคิดเสมอ แล้วเงินในกระเป๋าเราก็จะยังอยู่ครบครับ

-

ช่อง CryptoZyo แนวทางการสวิงเทรด Crypto

-

ข้อสังเกต จากการเทรด Bitcoin และเหรียญ Crypto โดย CryptoZyo

VIDEO

การนับเวฟสูตรพี่เสือ

ตอนจบพี่เค้าสรุปเป็นหลักง่ายๆ ว่า

๑) Ema เกิด golden cross มักจะเป็นเวฟ 3

๒) RSI ทำ peak และมักจะเกิด bearish divergence ตามมา แล้ว macd ตัดลง =จบเวฟ 3

๓) Macd ย่อลงมาหา 10% และไม่เกิน -40% พร้อมกับราคาย่อมา ema ระยะกลางหรือ 50-75 days ก็จะเป็นการหาจุดจบของเวฟ 4

๔) สุดท้าย macd ตัดกลับขึ้นไปก็เข้าเวฟ 5 มีเป้าที่ hi เดิม หรืออาจจะเกิด new hi พร้อม di ใน macd

มาถึงเรื่องที่ติดไว้นาน ได้เขียนสักที เรื่องเกี่ยวกับใช้ macd ในการนับเวฟ

ก่อนไปถึงตรงนั้นผมบอกก่อนนะครับว่า

1. ข้อนี้สำคัญมาก คือหลักการพื้นฐานของเวฟสำหรับผมคือเราจะนับมันได้ถูกต้องที่สุดเมื่อมันจบแล้วนะครับ และสิ่งที่เขียนก็ประสบการณ์ผมล้วนๆ โดยไม่ได้ทดลองหรือ backtest อะไร การเอาไปใช้จริงจึงควรมีการทดลองข้อมูลย้อนหลังก่อนแล้วกันนะครับ อย่าเพิ่งเชื่อผมมาก ฮ่า

2. ผมนับได้แค่เวฟแบบเบสิคเลยนะ คือ 1-2-3-4-5-a-b-c พวก pattern ยากกว่านี้ผมนับไม่เป็นนะครับ แค่พวกปรับตัวแบบ flat หรือ zigzag นี่ก็ผมก็ยังลืมๆ แล้ว ฮ่า ก็ถ้าสนใจจริงๆ ในสายเวฟ อาจจะต้องลองศึกษาตำราเพิ่มดูนะครับ

3. อันนี้ก็สำคัญ คือผมเคยอ่านหนังสือของ Tom Joseph เล่ม Mechanical Trading System using EW เขาบอกว่า เวฟนี่มันนับยาก แล้วก็มุมมองจะต่างกันเยอะ เขาเลยแนะนำว่า เวฟที่ง่ายสุดคือเวฟ 4 ไป 5 เพราะมันดูง่ายสุด และก็ให้ผลตอบแทนดีประมาณนึงเลยล่ะ (ใครเคยใช้ advancget จะรู้ว่ามันมี wave oscillator ไว้จับหาเวฟ 4 ด้วยนะ แต่ผมใช้ macd แทน)

4. Trick ผมอีกอย่างคือ ผมไม่ไปนับเวฟให้ได้ในกราฟทุกกราฟนะ แต่ผมจะหากราฟที่ผมนับได้ คุ้นตา และรู้ทางหนีทีไล่มากกว่า ซึ่งในตัวอย่างนี้ก็เข้า pattern ที่ผมคุ้นเลยล่ะ ก็เลยยกตัวอย่างมาให้ดูนะครับ (ตรงที่เราหาแต่กราฟที่มันเข้าทางเรานี่ จะมีเรื่องจิตวิทยาเข้ามาเสริมด้วยนะ คงไว้เล่ากันอีกที)

5. อีกอันสำคัญเช่นกันถ้าจะศึกษาต่อนะครับ เวฟนี่มักจะใช้คู่กับฟิโปเลยนะ ซึ่งตัวฟิโบนี่แหละที่ผมจะไม่ค่อยได้ใช้ที่สุด เพราะบางทีเราเครื่องมือไม่พร้อมมันก็ลากยาก เช่น ดูในมือถือเงี้ย ผมเลยไม่ได้ใช้ ตรงนี้ต้องบอกเลยว่า ถ้าศึกษาต่อ จะได้ใช้เยอะเลยนะฮะ

เอาล่ะ เริ่มกันเลยนะ

ภาพที่ 1

1. ดูภาพแรกก่อนนะ ภาพที่ 1 นี่คือ basic ของเวฟเลยในแง่ของ complete cycle ก็แบ่งตามเส้นกลางก่อน คือ impulse wave มี 1-2-3-4-5 ภาษาไทยก็เวฟส่ง ส่วนตอนลงจะเป็น correction wave a b c นะ อันนี้คือ basic ถ้าจะลึกกว่านี้ก็จะมีเวฟย่อยอีก เช่น ในขา impulse เวฟ 3 จะมีเวฟย่อย 5 เวฟ ย่อ 4 มี 3 เวฟ อันนี้จะยากละ เราเอา basic กับข้อสังเกตก่อนแล้วกันนะ

2. ทีนี้มาต่อที่ภาพ 2 เอาส่วนของ indicator ก่อน ในกราฟราคาผมใช้ ema 10 25 50 75 200 อันนี้ไม่มีเหตุผลนอกจากมันชินละ ฮ่า แต่ concept มันคือแต่ละอันก็จะเป็นตัวแทนของค่า สั้น กลาง ยาว

3. Ema ใช้ยังไง - ใช้ 2 อย่างนะ คือดู golden cross กับเอาไว้ดูตอนย่อเวฟ 4

4. Golden cross ก็ง่ายๆ คือ ema มันตัดขึ้นเรียงกันหมด อันนี้ขีดเส้นใต้เลยนะ วิธีผมคือ ตรงนี้มักจะเป็นเวฟ 3 มาร์กไว้ก่อนเลย

5. ดูในภาพ 2 นะ เราจะเห็นว่าหุ้นที่ผมยกตัวอย่างมา มันทำ golden cross มาแล้ว จากนั้นเราจะไปดู indicator อีก 2 ตัวคือ RSI กับ macd

6. เวฟ 3 เนี่ย ผมดู 2 อย่างคือ RSI ทำ peak ณ ตรงจุดนั้นในเวฟ 3 มันจะทำ 3 of 3 แล้วพอทำ di ที่ผมขีดเส้นไว้ ก็จะมา 5 of 3 ตรงนี้อาจจะเริ่มงงเพราะต้องไปดู timeframe ย่อยๆ แต่เอาแบบง่ายๆ คือเวฟ 3 มันจะเริ่มใกล้จะจบละ ซึ่งมันจะจบลงตอน macd ตัดลง ก็เป็นอันจบเวฟ 3 (แต่จริงๆถ้าใช้ fibo เวฟ 3 นี่มักจะทำ 1.618 of เวฟ 1 อันนี้ไว้ใช้ตอนหาเป้านะฮะ อย่างที่บอก เวฟนี่คู่กับ fibo เลยล่ะ อันนี้ยกตัวอย่างข้อสังเกตให้ดู)

7. ตามภาพเราก็จะเห็นว่ามันจบเวฟ 3 ละ ทีนี้ต่อมา เวฟ 4 จะมี 3 จุดสังเกตคือมันมักจะลงมาที่ ema50-75 ก็คือเส้นระยะกลาง ซึ่งตามภาพมันลงมาแล้วนะ มาถึง ema75 ก็มีแรงรับไว้เลย ซึ่งถ้าเรานับถูก ต่อไปมันจะทำวงจรของเวฟ 5 ต่อไปละ

8. จุดที่ 2 ของข้อสังเกตของเวฟ 4 คือ macd ถ้ายังเป็น เวฟ 4 ให้มาร์กที่จุดสูงสุดของ macd แล้วตามดูค่าของ macd มันมักจะลงมาแถว ๆ 10% และต้องไม่เกิน -40% เช่น macd ไป 2 ลงมาก็ไม่ควรเกิน 0.2 หรือถ้าตัด 0 ลงไป ก็ไม่ควรเกิน -0.1 (-40%) แต่เอาตามประสบการณ์นะ ตัดลงมาแล้วไม่หลุด 0 แล้วตัดกลับนี่แหละ ดีเลิศประเสริฐศรีสุดละ ฮ่า

9. จุดสังเกตที่ 3 ของเวฟ 4 นะ คืออย่าหลุดเกินหัวเวฟ 1 อันนี้ผมไม่ได้ใช้ละเอียดขนาดนี้เท่าไหร่ เพราะผมมักจะหาตัวที่แกร่งๆ หน่อย เช่น macd ตัดลง แล้วไม่ลงลึกถึง 0 อะไรประมาณนั้น เพราะถ้ามันลึกมาขนาดใกล้หัวเวฟ 1 ตัว macd ก็มักจะหลุด 0 หุ้นตัวนั้นก็ไม่น่าสนใจเท่าไหร่

10. ทีนี้ สุดท้ายของภาพ 2 นะ ถ้าเรานับถูก พอ macd ตัดกลับ มันจะเข้าเวฟ 5 เป้าของเวฟ 5 คือ ไฮเดิมหรือมากกว่า อันนี้ก็ขีดเส้นใต้ไว้เลย ก็ถ้ามาดูหุ้นตัวนี้ ถ้าเรานับถูก มันควรไปแถวๆ 4.8++ ก็ราวๆ 13% จากราคาปัจจุบัน ก็น่าสนใจพอได้เนอะ และอีกข้อสังเกตสำคัญของเวฟ 5 คือมันจะมาพร้อมกับ di ใน macd อันนี้ก็ขีดเส้นใต้ไว้เช่นกัน

11. มาภาพ 3 เอา ema ออก มันลายตา(ฮ่า) นับแบบเอาภาพใหญ่ๆ พอนะ หลังจากเราเช็ค ema แล้ว ก็มาร์กจุดให้เห็นภาพนะฮะว่ามันทำ 1 2 มาเข้าเวฟ 3 ยังไง พอมี di ใน RSI ก็เฝ้าระวัง แล้วพอจบเวฟ 3 ลง 4 ก็ใช้ macd ในการดู

12. จากภาพ มีข้อสังเกตอีกอย่างว่ามันก็จะคล้ายๆ Dow Theory ตรงการทำ higher high/higher low ยกฐานไปเรื่อยๆ อย่างเวฟ 1 2 มันก็คือไม่มี lower low แล้วพอจะเริ่มเข้า 3 ซึ่งในแง่เวฟก็คือการทำ เวฟย่อยของเวฟ 3 ขึ้นไป มันก็ทำ Higher high ไปเรื่อยๆ จนมีการเบรกพร้อมวอลลุ่มตามมา ก็จะเข้าเวฟ 3 อย่างสวยงามหยดย้อย กำไรบานตะไทไชโยโห่ฮิ้ว

13. ย้ำอีกที ถ้ามันไป 5 นะครับ มันจะทำ di ใน macd แล้วทีนี้ อันนี้ก็เฝ้าระวังต่อ ผมก็ใช้ macd เหมือนเดิมนี่แหละ ในการบอกว่ามันจบ คือตัดลงตอนไหนก็จบตอนนั้นแหละ ไม่มีลีลา แต่ในแง่การเทรด พอมันมาไฮเก่า ก็จะเป็นจุดเฝ้าระวังได้อีกจุด อาจจะแบ่งไม้ทำกำไร เพื่อช่วยเรื่องจิตวิทยาไป หรือจะใช้การตั้ง trailing stop ก็ได้นะ lower low ก็ปิดไปซะ อันนี้ตามความถนัดได้เลย

14. จากนั้น พอจบ 5 ก็จะเข้าสู่ correction ซึ่งตรงนี้จะยากละ แต่คร่าวๆ คือ พบจบ 5 ตรงนี้ต้องนึกภาพเอา เพราะไม่มีภาพให้ดู ว่ามันจะเกิด macd ตัดลงหลังจากมี di ตรงนั้นแหละ จุดเตือนแรก จุดต่อมาคือมันจะหลุดเส้น 2-4 หรือเส้น trendline ก็จะจบขาขึ้นของ impulse และตรงนี้แหละที่ผมเจอ error บ่อยสุดเพราะหลังๆ มาหาเส้น 2-4 ไม่ค่อยเจอตามทฤษฎีเท่าไหร่ ดังนั้น ใน correction เหมือนอย่างที่ set เราเกิดอยู่ตอนนี้ก็เป็นช่วงของการนอนหลับพักผ่อนได้ มันยากก็อย่าไปเล่นมัน ฮ่า

หลักๆ ก็ประมาณนี้นะครับ ทีนี้ถ้าอยากจะหาว่า เฮ่ย เล่นแค่เวฟ 4 ไป 5 กำไรมันน้อย อยากหาเวฟ 3 แล้ว run ให้ได้กำไรมากกว่า ผมแนะนำว่า ลองเอาพวกค่า RSI กับ ema ตัดกันไปลอง test ดูนะว่า ค่าไหนมันมีนัยยะในการจับเวฟ 3 ซึ่งก็คือเมื่อเกิดขึ้นแล้ว golden cross มักจะตามมา ก็ถ้าใครหาเจอมาบอกผมด้วยแล้วกันนะ ฮ่า

โอเค สรุปเป็นหลักง่ายๆ อีกครั้งนะครับ

Ema เกิด golden cross มักจะเป็นเวฟ 3

RSI ทำ peak และมักจะเกิด di ตามมา แล้ว macd ตัดลง = จบเวฟ 3

Macd ย่อลงมาหา 10% และไม่เกิน -40% พร้อมกับราคาย่อมา ema ระยะกลางหรือ 50-75 days ก็จะเป็นการหาจุดจบของเวฟ 4

สุดท้าย macd ตัดกลับขึ้นไปก็เข้าเวฟ 5 มีเป้าที่ hi เดิม หรืออาจจะเกิด new hi พร้อม di ใน macd

สุดท้ายจริงๆ ย้ำอีกครั้ง

หลักการพื้นฐานเลยของผมคือ เวฟจะนับได้ถูกต้องที่สุดเมื่อมันจบลงแล้วนะครับ (ฮ่า) ดังนั้น อย่าไปยึดติดมันมาก

โชคดีมีชัยในการลงทุนกันทุกท่านนะครับ ^_^

ปล. di คือ bearish divergence นะครับ ส่วน bullish divergence ที่จะเกิดตอนขาลง ผมจะเรียกว่า convergence แทน

ปล2. ความรู้ทั้งหมดทั้งปวงในสายเวฟมาจากการศึกษากับ อ.เล่าปี่ และคุณหมอยินตันแห่งบอร์ดสินธรนะครับ

ปล3. ใครเจอหุ้นเข้าเวฟ 3 แล้วกำลังพักตัวอย่าลืมบอกกันด้วย ขอลอกๆ อ่อ

ปล4. ลืม label ภาพที่ 3 อันที่มีแต่แท่งเทียนน่ะนะฮะ ลืมไปๆ ต้องขอโทษด้วย

VIDEO

Elliott Waves - the Trading Plan

ก่อนหน้านี้เคยมีเนื้อหาที่พาดพิงถึงแผนการเทรด บางคนอาจจะยังไม่เคยเห็นตัวอย่าง จึงอยากยกเคส ลำดับขั้นตอนของ "แผนการเทรด" โดยการใช้ อีเลียตเวฟ ที่เจอจากเว็บต่างประเทศ ให้ดูว่าเขามีความรัดกุมแค่ไหน

ต้นฉบับคือ

http://forex-indicators.net/cycle-indicators/elliott-waves/plan

ขั้นตอนที่ 1

เมื่อเราเปิดกราฟดู หากมีความมั่นใจราคามันทำขาลงจนจบเวฟ 5 ของขา c แล้ว

ก็ให้รอดูการกลับตัวของเทรนด์ สิ่งที่จะยืนยันชัดก็คือการเด้งแรงครั้งแรกและทำ Higher High ได้ด้วย

หรือนี่อาจจะเป็นเวฟหนึ่ง(คาดเอาไว้ก่อน เพราะเราไม่รู้อนาคต)

ขั้นตอนที่ 2

เมื่อเจอ Higher High แล้ว ก็เจอการถล่มขายอย่างแรง(เป็นเรื่องปกติมากๆ)ราคาก็เป็นแท่งแดงลงมา

ต่อไปก็เป็นเวลาแห่งการวางแผนเข้าซื้อก่อนที่มันจะเกิดแนวโน้มครั้งใหม่

ให้ใช้ Fibonacci retracement เพื่อหาระดับแนวรับที่มีนัยยะเมื่อราคาย่อลงมาทำเวฟสอง ระดับที่ต้องจับตาคือ 38.2%, 50% และ 61.8% ถ้าลงมาแตะแล้วไม่หลุด ก็เข้าซื้อได้

ขั้นตอนที่ 3

เมื่อซื้อแล้ว ให้กำหนด stop loss ที่โลว์ของเวฟหนึ่ง (ที่ตั้งแบบนี้เพราะยึดตามกฎอีเลียตที่ว่ายอดเวฟสองต้องลงไปไม่ถึงจุดเริ่มต้นของเวฟหนึ่ง ดังนั้นถ้ามัน breakdown ลงไปได้ ก็แสดงว่าการลงไม่จบ ต้องขายหุ้นทิ้งทันที เพราะมันจะลงแรง) การกล้ายอมรับว่าตัวเองคิดผิดเป็นสิ่งที่ยากแต่ต้องทำให้ได้เพราะมันสำคัญมากๆต่อเงินต้นของเรา

หลังจากที่เปิดสถานะซื้อไปแล้ว (เราเห็นว่าราคาเด้งที่ระดับฟีโบที่ตั้งไว้ ก็ซื้อทันที) ถ้าราคาเด้งไปจากระระดับฟีโบที่เราเข้าซื้อ และขึ้นต่อไปได้อีก ก็ให้กำหนดราคาเป้าหมายที่ยอดไฮเดิม(คือยอดที่เราคิดว่าเป็นเวฟหนึ่ง) อันเป็นระดับราคาที่คนส่วนใหญ่มองว่าเป็นแนวต้านสำคัญ แนะนำให้ขายออกครึ่งหนึ่งก่อน ทำไมต้อง take profit ตรงนี้ล่ะมันไวไปมั้ย คุณอาจอยากถาม คำตอบคือ -- ก็เพราะว่าตลาดยังไม่แน่ใจว่ามันเป็นขาขึ้นชัวร์หรือเปล่าไง มันแค่เด้งขึ้นมาทำ double top และ reverse ลงไปก็ได้ เราจึงควรเก็บกำไรบางส่วนเอาไว้บ้าง

เมื่อราคาถึงเป้าแล้ว ก็เลื่อน Stop order ขึ้นไปวางที่จุดต้นทุนของเรา

ขั้นตอนที่ 4

พิจารณา 2 บริเวณจุดสำคัญ:

1. เมื่อความยาวของเวฟใหม่เท่าเวฟแรก (Length 1 = Length 2) ราคาขึ้นไปเจอแนวต้าน

2. เมื่อราคาวิ่งขึ้นไปชนเส้นเทรนไลน์คู่ขนานด้านบน แสดงว่าเจออีกแนวต้าน

ถ้าราคาทะลุผ่านต้านทั้งสองได้ ก็ให้ซื้อเพิ่มเมื่อรู้ชัดว่ามันยืนได้ เพราะมันคือเวฟสาม ที่แข็งแกร่งสุด มันจึงเป็นโอกาสที่จะทำเงินต่อไปได้อีก

ขั้นตอนที่ 5

ใช้ Fibonacci Expansion เพื่อหาราคาเป้าหมายที่ระดับราคา 161.8%

เมื่อราคาวิ่งถึงระดับราคานี้-ให้ขายหุ้นออกให้หมด

ทำไมล่ะ? เพราะเวฟสามนั้นราคาขึ้นแข็งแกร่งและให้กำไรดีที่สุดไง

เวฟสี่โดยส่วนใหญ่จะลงแรงและบางทีก็ยาวนานกว่าจะจบ

อีกอย่าง เวฟห้าบางทีมันอาจจะไม่ได้แรงพอที่จะไปทำนิวไฮได้ด้วยซ้ำ

เราจึงไม่ควรเสียเวลากับมัน

ขั้นตอนที่ 6

ถ้าคุณอยากจะทำเงินจากเวฟสี่ ก็ให้ขายช็อร์ต แล้วไป take profit ที่ระดับฟีโบนาชี 38.2% - 50% หรือจะอยู่ในระดับของเส้นเทรนด์ไลน์ด้านล่าง(ดูรูป)

ขั้นตอนที่ 7

เวฟห้าเป็นจุดสุดท้ายที่เราควรจะปิดโพสิชั่นที่เหลือทั้งหมด

ต้องหาจุดสำคัญเพื่อทำกำไร

- ลากเส้นเทรนด์ไลน์คู่ขนานโดยอ้างอิงจากเส้นล่าง (หากเวฟสามชันมากๆ ให้เส้นที่ลากขนานใหม่นั้นแตะยอดเวฟหนึ่งแต่ตัดผ่านแท่งเทียนของเวฟสามได้ แต่มันจะให้ราคาเป้าหมายที่ทรงคุณค่าของเวฟห้า

- take profit ออกครึ่งหนึ่งเมื่อราคาวิ่งไปถึงยอดของเวฟสาม(เพราะมันเป็นแนวต้าน และมีโอกาสทำ double top ซึ่งเป็นเวฟห้าที่ไม่ปกติ)

- ใช้ 61.8% Fibonacci Expansion เพื่อเป็นราคาเป้าหมายในการออกของให้หมด

ขั้นตอนที่ 8

ปิดการสั่งซื้อทันทีเมื่อมีข้อบ่งชี้ว่าราคามีการกลับตัว (อาจต้องลงดูไปในกรอบเวลาที่มีขนาดเล็กลงเพื่อหาสัญญาณของการกลับตัว)

วาง stop order ให้ไกล้กับจุด entry มากที่สุด

โอกาสขายชอร์ตที่ดีอีกจุดคือเวฟ b (ราคาย่อลงมาที่ระดับฟีโบนาชี 32.8%-50%)

วัดความยาวของเวฟ a เพื่อระดับราคาเป้าหมายของเวฟ c ให้ take profit ที่เป้าหมายนั้น

Basics of of Elliott Wave by Dr. John Trapp

ผู้เขียนบอกว่าการใช้ Elliott Wave analysis จะช่วยให้เราหาจุดกลับตัวของตลาดได้ โดยการใช้ fibonacci number ซึ่งโดยส่วนใหญ่ที่ใช้กันก็คือ 23.6%, 38.2%, 61.8%, 127.2%, 161.8% และ 261.8% นอกจากนั้นก็จะมี 50% กับ 78.6% ร่วมด้วย โดยสัดส่วนเหล่านี้ถูกใช้เพื่อหา retracements, extensions, fans, arcs และ time.

Wave 1 or A

เวฟ 1 นั้น ประกอบไปด้วย 5 คลื่น รวมถึงแบบผิดปกติที่เรียกว่า leading diagonal โดยเขาให้ข้อสัเกตุที่น่าสนใจว่า "if W1 is a leading diagonal expect W3 to be extended"

คือถ้าเวฟหนึ่งเป็น leading diagonal เวฟสามที่จะเกิดขึ้นถัดไปมีโอกาสที่จะเป็นเวฟยาวยืดค่อนข้างแน่

ส่วน Wave A Pattern ปกติก็จะมี 5 คลื่น รวมทั้งอาจเกิด leading diagonal ด้วย แต่ก็อาจจะมีแค่สามก็ได้

แล้วทำไมเราต้องประมาณการจุดสิ้นสุดของเวฟหนึ่งด้วยล่ะ เพราะเมื่อเราปักหมดที่จุดสิ้นสุดของเวฟ 5 หรือ C ได้แล้ว เราก็จะได้จุดที่สามารถ long ได้น่ะสิ เพราะเรารู้ว่าต่อไปมันจะเด้งทำเวฟ 1 หรือ Aไงล่ะ ซึ่งเราคาดว่ามันจะเด้งขึ้นไปได้ 50-78.6% ซึ่งมันทำเงินให้เราได้พอสมควรทีเดียว

จุดจบของเวฟ 1 หรือ A หายังไง

นอกจากจะใช้ Fibonacci retracements (38.2%, 50%, 61.8%, และ 78.6%) เป็นระดับเบาะแสแล้ว ผู้เขียนยังสังเกตุพบว่า EMA15 ที่ยังเคลื่อนที่ลาดชันเฉื่อยอยู่ในทิศทางของแนวโน้มในอดีต ก็เป็นอีกตัวช่วยที่น่าสนใจ เพราะเขาพบว่าเส้นค่าเฉลี่ยนี้มักจะเป็นแนวต้านและเป็นจุดสิ้นสุดของเวฟหนึ่งด้วย (ดูรูปประกอบ)

Wave 2 or B

Dr. John Trapp บอกว่าการเข้าซื้อที่จุดสิ้นสุดของเวฟ 2 เป็นจังหวะเขาชอบมาก เนื่องจาก เวฟ 2 หรือ B เป็น corrective waves ทั้งคู่ แถมมีโครงสร้างเหมือนกันด้วย ความต่างอย่างเดียวคืออันแรกอยู่ในขาขึ้น-อีกแบบก็อยู่ในขาลง

โครงสร้าง เพราะว่ามันเป็น corrective wave ที่เคลื่อนที่สวนทางกับแนวโน้ม มันจึงมีแค่ 3 คลื่นย่อย ซึ่งมักจะเป็น ABC correction และก็มีบางครั้งที่มันพักตัวแบบดิ่งแรงทำให้มองหรือแยกคลื่นย่อยไม่ออก

Retracement levels มีตั้งแต่ 50%, 61.8%, 78.6% ประสปการณ์ของเขาบอกว่าระดับ 61.8% มักเด้งเสมอ ถ้าหลุดจากนี้ เขาก็พบว่ามันลงไปได้ถึง 78.6% ก็มีบ่อยครั้ง

ด้วยความที่เขาชอบ ซื้อตอนย่อ ขายตอนวิ่ง (buying on dips or selling on rallies) เขาชอบยึด 61.8% เป็นจุดสำคัญ เมื่อราคาลงมาถึงระดับนี้ เขาจะเฝ้าดู pattern ของราคาที่จบแบบสมบูรณ์ประกอบ (ดูรูป) บางทีเขาจำเป็นต้องใช้ time frame 1 นาที เพื่อดูว่าโครงสร้างราคามันทำครบแล้วหรือยัง

เขายังบอกอีกว่า เขาจะยังไม่เข้าเทรด หากราคายังไม่ลงไปถึง 50%

Limited Capital Exposure: วงเงินเข้าซื้อ เมื่อเทรดถึงราคาจบเวฟสอง จุด stop ของเขาคือจุดเริ่มต้นของของเวฟ 1 หรือ A หรือไม่ถ้าเขาเห็นว่าราคาลงไปหลุด 78.6% ก็ต้องตัดสินใจออก

ต้นฉบับเขาว่าแบบนี้ When a trade is made at the end of Wave 2 or B, capital exposure is known. My stop is placed one tick (at most two in a volatile futures market) beyond the beginning of W1 or A. This was discussed in a previous lesson. Sometimes, if I see a close beyond the 78.6% retracement level, I will exit my trade, as it is no longer a high probability setup and the trend may continue. That's a judgment call.

W2/B Trade Setup: ส่วนนี้แปลยาก เขาว่าดังนี้ Here is a real example of a trade I remember taking. I remember almost being stopped out when I moved my stop to 1 tick below the W2, once I got profitable. I remember taking some profit at the 50 MA before moving my stop up. I was flat at the end of the day. Too bad! Look at that nice gap up the next day. But I'm almost always flat at the end of the day.

Wave 3

เวฟสามมีห้าคลื่นย่อย ยาวสุดและแข็งแกร่งสุด แน่นอนมันต้องไม่สั้นกว่าคลื่นอื่นๆ

เป้าหมายของเราคือเข้าต้องแต่ต้นแล้วถือทนรวยไปออกก่อนที่เวฟสี่จะเริ่ม เพราะคลื่นที่ 4 มักจะลงยาวนานและยืดเยื้อ

เป้าหมายการขึ้นของเวฟสามหายังไงเหรอ? ก็ใช้เครื่องมือ Fibonacci extension ช่วยหา โดยคลิกที่จุดเริ่มต้นเวฟหนึ่ง จากนั้นก็คลิกที่จุดจบของเวฟหนึ่ง สุดท้ายก็คลิกตรงจุดจบของเวฟสอง เครื่องมือก็จะคำนวนระดับราคาขึ้นไปข้างบนให้เรา ซึ่งโดยปกติแล้วเวฟนี้จะขึ้นไปได้ถึง 161.8% และไปได้สูงสุด 261.8% จากเวฟหนึ่ง

แต่ถ้าราคาวิ่งขึ้นไปได้แค่ 100% ก็ต้องแก้ชื่อเวฟใหม่จาก 1-2-3 เป็น A-B-C เพราะมันไม่เป็นไปตามกฎ ซึ่งมันเกิดขึ้นบ่อยมาก เหตุผลคือ (แปลไม่เข้าใจ) This often happens when we think a 5 wave impulsive move has completed and we enter a trade thinking we have bought the beginning of a new trend, only to find that we entered into the W4 of the impulsive move.

จากประสบการณ์ของผู้เขียน เขามักจะ take profit ที่ 100% เพราะเหตุผลนี้แหละ

Structure of Wave 3: มันมีคลื่นย่อย 5 เวฟภายในนี้ ไม่แตกต่างจากเวฟ C เลย เพียงแต่ว่า คลื่น C นั้นอาจจะเกิด ending diagonal ได้ แต่เวฟสามไม่

Wave 3 Tips: เวฟสามจะวิ่งแรงและบางทีอาจจะไกลเกินกว่าที่คุณคิดก็ได้ จุดสังเกตุที่มีนัยยะคือตอนที่มันทำเวฟย่อยสี่ของเวฟสาม-คุณอาจจะออกตรงนั้นก็ได้

ที่เหลือต่อจากนี้ก็ดูน่าสนใจนะ แต่จนใจที่สรุปออกมาให้ตัวเองเข้าใจไม่ได้ เลยไม่แปลต่อ เขาว่าดังนี้.....

Wave 3 Tips: Because Wave 3 is the strongest wave in a trend, you won't know when it will extend beyond your expectation. It is a good rule to always leave at least a runner to capture an extended move. The first significant correction in a W3 is usually W4 of W3. If you are trading a 1-5 minute chart, you may want to ride through that correction, if it's only going to amount to a few points.Remember what happens when you try a counter-trend trade in the face of a W3, and just ended up stepping in front of a freight train. Ride that train! Let your profits run. It's always best to let the market take you out of a W3 trade, IMO. To let the market take me out, I usually go to a 1 minute chart, and set a stop loss 1 tick below the last little swing low or high, depending on which way the trend is going.

W3 in actual market action: I am including this chart as an example of a W3, not because it is a classic looking impulsive wave, but to show a real-life example of what an impulsive wave might look like. When you are trading 1-5 minute charts, you will see more of these impulsive moves with wide swings and extreme moves. Also, note how the W4 of W3 probably fooled most EW traders into thinking that the W3 high was the W5 high, and end of the impulsive move. How many times have we seen this scenario in longer time-frames, when it looked like the top was in, but it was only the end of W3?

Wave 4

Wave 4 สามารถเป็น simple ABC (Zig-Zag) correction หรือ complex correction ก็ได้

ถ้าเวฟสองเป็น simple ABC correction เวฟสี่ก็จะเป็น complex correction ผู้เขียนบอกว่ามันไม่มีประโยชน์ที่จะมาเสียเวลานับ complex correction ให้เสียเวลา ส่วน simple ABC Zig-Zag สามารถเป็น 3, 3, 5 หรือ 5, 3, 5 แต่ส่วนใหญ่ที่เขาเจอมักจะเป็น 3, 3, 5

มันมีกฎเบสิคของเวฟสี่ คือถ้าเวฟสองเป็น simple correction เวฟสี่ complex ในทางกลับกัน ถ้าเวฟสองเป็น complex เวฟสี่ก็จะเป็น simple correction

อีกข้อคือ จุดจบของเวฟสี่ต้องไม่ไปล้ำยอดของเวฟหนึ่ง แต่ก็มีข้อยกเว้นที่ว่า In highly leveraged, volatile markets like ES, some overlap is allowed by AdvancedGET (17% default)

ส่วนการย่อของเวฟสี่ จะลงไปได้ 38.2%, 50%, และ 61.8% retracements ของ Wave 3.

เคล็ดลับการหาจุดนับเวฟแบบง่ายๆ

รวบรวมจากหลายแหล่ง ที่เขาแชร์มุมมองที่น่าสนใจ

1. หารูปแบบสามเหลี่ยม(Triangle pattern)ให้เจอ เพราะมันเป็นจุดสังเกตุที่เห็นง่ายสุดๆ

เมื่อสามารถลากตีกรอบเป็นรูปร่างสามเหลี่ยมได้ ให้รู้ไว้เลยว่านี่มันคือรูปแบบ corrective ของ เวฟ 4 หรือ B เท่านั้น ต่อไปคุณก็แค่ดูสภาพแวดล้อมในภาพใหญ่ประกอบว่ามันจะเป็น 4 หรือ B เพื่อฟันธงให้แน่ชัด

ในกรณีที่ขาย่อยยังไม่ครบ(ดูรูปประกอบ) คุณก็สามารถทำนายว่ามันควรจะลงหรือขึ้นเพื่อให้ครบขา ในที่นี้คือ a-b-c-d-e (ตามรูป)

2. หา MACD divergence จำไว้เลยว่า ทุกครั้งที่ MACD ทำจุดสูงสุด นั่นคือเวฟ 3 และต่อมาหากราคาทำยอดสูงกว่าเดิม แต่ MACD เตี้ยกว่า มันคือเวฟ 5 นั่นเอง (นี่แหละที่เขาเรียกว่า divergence) ส่วนจะเป็นเวฟใหญ่หรือย่อยก็ต้องดูสภาพแวดล้อม หรือ timeframe ประกอบอีกที

3. หา RSI divergence คล้ายกับ MACD คือเขาให้สังเกตุว่าทุกครั้งที่ RSI divergence มันเป็นจุดพีคของรอบคลื่น โดยจะเป็นยอดของ เวฟ 1, 3 หรือ 5 ก็ได้ ตามแต่สภาพแวดล้อมของราคา

การใช้วอลุ่มมาจับอีเลียตเวฟ

จากหนังสือคู่มือวิเคราะห์ราคาหุ้นเพื่อซื้อและขาย ภาคเจาะลึก Elliott Wave

วอลุ่มตัวหุ้นเปรียบเหมือนรากฐานของหุ้นทุกตัว ถ้าหุ้นตัวใดขึ้นโดยไม่มีวอลุ่ม การซื้อต้องระวัง อาจจะถูกหลอกได้เพราะไม่มีฐานรองรับ

ราคาหุ้นเริ่มขึ้น วอลุ่มก็จะเพิ่มตาม แต่พอราคาเริ่มลดลงวอลุ่มก็ลดลงตามเป็นเรื่องปกติ

และการเริ่มต้นของเวฟ 1 อาจใช้เวลานาน(บางทีใช้ 1-5 ปีก็มี แล้วแต่ภาวะตลาดหุ้นนั้นๆ) การเกิดเวฟย่อยในเวฟนี้มาจากการซื้อ้ก็บสะสมเพื่อรอโอกาสดันราคาขึ้นสูง

เวฟ 2 กับเวฟ 4 ที่ปรับฐาน เกิดจากการขายทำกำไรและมีการซื้อเก็บ

เวฟ 5 คือการทยอยทิ้งของ ผู้ซื้อจากเวฟแรกๆจะขายทำกำไรทั้งหมดและออกจากตลาดไปเล่นตัวอื่นต่อไป

เวฟ 1,3,5 จะสังเกตุได้ว่า วอลุ่มจะเพิ่มขึ้นสูงตามราคาตลาด อย่างนี้ซื้อตามได้โดยเฉพาะเวฟ 1,2,3

นักซื้อหุ้นอาชีพ นอกจากซื้อตามแล้วยังเฝ้าคอยซื้อหุ้นที่เวฟ 2 คือช่วงปรับฐานลงเพราะเชื่อว่าซื้อของถูก เพราะฉะนั้นราคาหุ้นในเวฟ 2 เมื่อไหลลงบวกกับวอลุ่มจำนวนน้อย ก็หมายถึงผู้ซื้อรายย่อยตัดกำไรเพราะใจไม่ถึง ดังนั้นเวฟ 2 วอลุ่มจะน้อยกว่า เวฟ 1 และเวฟ 2 กับเวฟ 5

หลังจากราคาหุ้นขึ้นเวฟ 3 ซึ่งสูงมาก ก็จะมีผู้ซื้ออีกกลุ่มหนึ่งตัดทำกำไร ราคาก็ลดลงมาปรับฐานเป็นเวฟ 4 และวอลุ่มของเวฟ 4 จะมากกว่าเวฟ 2 แต่ก็อาจจะเป็น 0.382% หรือ 0.618% ของเวฟ 3 ไม่มากกว่านี้

หลังจากเวฟ 3 ปรับฐานขึ้นเวฟ 4 แล้วราคาก็จะปรับตัวสูงขึ้นไปเวฟ 5 ซึ่งถ้ามีข่าวดี ปริมาณวอลุ่มอาจจะมากเท่าเวฟ 3 หรือน้อยกว่า ซึ่งบอกว่าสัญญาณแห่งการเทขายหุ้นของรายใหญ่ได้จบแล้ว

Volume กับ Elliott Wave

1. ในช่วงเวฟ A ขาขึ้น วอลุ่มจะทยอยขึ้นตาม ใช้ OBV ตรวจได้

2. ถ้าวอลุ่มอยู่ในช่วงต่ำ คือจุดในการปรับฐาน

3. การปรับฐานในเวฟ 2 และ 4 ถือเป็นการตัดเอากำไรและเตรียมบวกทุนซื้อเพิ่มในเวฟที่ 3 และ 5

4. ในกรณีเวฟ 5 สูงขึ้นต่อเนื่อง แต่จำนวนของวอลุ่มลดต่ำลง หมายถึงผู้ที่เข้าซื้อในเวฟที่ 1 และ 3 ทยอยปล่อยของ

5. ถ้าเวฟ 5 สูงขึ้น วอลุ่มก็ขึ้นตาม แต่ไม่มากเท่าของเวฟ 1 และเวฟ 3 หรือเท่ากัน แสดงว่ากำลังซื้อเริ่มอ่อนลง

เสริม

การขึ้นราคาหุ้นของอีเลียตเวฟสังเกตุได้จาก "จุดสูงสุดใหม่" ซึ่งอาจจะสูงสุดใน 1 ปี 3 ปี 5 ปี หรือแม้แต่ 1 เดือน 6 เดือน

พร้อมกัน "จุดต่ำสุดใหม่" ก็จะยกฐานขึ้นไปเท่าราคาสูงสุดของอันเก่า

ส่วนใหญ่ "นิวไฮ" แรกจะเป็นเวฟ 1 และนิวโลว์จะเป็นเวฟ 2 และราคาจะเบรคแนวต้านขึ้นไปด้วยวอลุ่มจำนวนมาก ทำให้แนวต้านเดิมกลายเป็นแนวรับทันที

VIDEO

สอนนับคลื่น Elliott Wave โดย คุณน้ำผึ้ง สัตตารัมย์

ผมคิดว่า คุณน้ำผึ้ง สัตตารัมย์ ถือเป็นเทรดเดอร์คนแรกๆที่กล้าเปิดเผยเคล็ดลับการดู-การนับคลื่น Elliott Wave ออกสื่อฟรีๆ แถมอธิบายแบบละเอียดยิบ ซึ่งน้อยคนนักที่จะใจกว้างแบบนี้ ผมขอแสดงความคารวะและขอบคุณมาในที่นี้ด้วย ว่านายเจ๋งมาก

เพราะความที่ผมรู้สึกตื่นตาตื่นใจกับความรู้ที่เธอนำเสนอมาก จึงชอบดูและฟังซ้ำๆโดยหมายให้ทั้งหมดซึมซับเข้าสมองให้มากที่สุด

พอมีโอกาสทำบล็อกนี้ขึ้นมาจึงเป็นโอกาสที่ดีที่จะรวบรวมมาไว้ในโพสต์เดียว เพื่อเป็นแหล่งอ้างอิงไว้ดูซ้ำง่ายๆ

ปล. บางคลิป เจ้าของช่องได้ลบออกไปจากยูทูปแล้วครับ

หากท่านสนใจว่าเขาพูดถึงอะไร ก็ซื้อหนังสือ

หุ้นลิ่งดาวอังคาร มาอ่านได้ครับ มันได้รวบรวมสิ่งที่เธอพูดเอาไว้แถมยังยกเคสเพิ่มเติมให้อ่านมากมายเลย หน้าตาหนังสือก็เป็นแบบนี้

8 4 59 Stop Loss Ceiling Trader

VIDEO

คลิปแรกเป็นการเปิดตัวของเธอครั้งแรก จะเป็นการเล่าประวัติ life style ของเธอ ที่ล้มลุกคลุกคลาน ขาดทุนหนัก แต่ก็ไม่ยอมแพ้ มุมานะศึกษาหุ้นอย่างบ้าระห่ำ จนกระทั่งคิด system trade ของตัวเองออกมาได้ และมีโอกาสได้ศึกษาอีเลียตเวฟ ทำให้ความรู้ทั้งหมดมันเติมเต็ม กระทั่งมองวงจรหุ้นมองรอบของหุ้นได้ พอศึกษาแล้วก็ได้คิดว่า "ถ้ามองอีเลียตเวฟเหมือนคนอื่น มันก็เป็นแค่ผู้ตาม หากคิดการใช้ประโยชน์เวฟในแบบของตัวเองได้จะทำให้เอาชนะตลาดได้

ข้อดีของอีเลียตเวฟที่เธอพบคือ ราคาหุ้นมันวิ่งเป็นรอบ เมื่อมีความรู้ก็จะสามารถคาดการณ์ได้ว่าราคาจะไปจบรอบตรงไหน หาจุดเข้าซื้อได้ และเป้าในการขายก็ใช้ฟีโบนาชี เธอชอบลงทุนในเวฟสาม โดยเริ่มเข้าไปเก็บหุ้นที่จุดสิ้นสุดของเวฟสองซึ่งเธอเรียกว่าเวฟของเจ้ามือ สังเกตง่ายๆว่า ราคาจะลงมาเรื่อยๆ พร้อมกับวอลุ่มการซื้อขายก็แห้งลงเรื่อยๆ เธอจะใช้ความรู้ทั้งอีเลียตเวฟ-วอลุ่ม และ price action มาผสมผสานกันเพื่อหาจุดสิ้นสุดของการพักตัวทำจุดจบของเวฟสอง โดยวอลุ่มจะช่วยบอกว่าไกล้จบรอบหรือยัง แล้วเข้าไปซื้อได้หรือยัง

เธอยังพูดถึงคนคุมเกม-ทำราคาหุ้น เข้าไปสะสมหุ้นในเวฟสอง สังเกตุได้จากการทำ complex wave ประเภท double/triple three ที่เป็นลักษณะของการตบขึ้นตบลงของราคาหุ้นให้ sideway ไม่ขยับ จนถึงจุดหนึ่งที่วอลุ่มแห้ง ราคาไม่ไปไหน เวฟสองของหุ้นที่เจ้ามือเก็บของนั้นจะใช้เวลานานอาจเป็นปีๆ เนื่องจากกิจการยังอยู่ในช่วงฟื้นฟูดำเนินธุรกิจในขั้นต้น-ข่าวดียังไม่ชัดเจน วิธีการเข้าซื้อของรายย่อยคือรอให้ราคายกโลว์ขึ้นไปก่อน-จะได้ไม่ต้องรอนาน

เวฟสาม มักจะยืด ถ้าเวฟสองทำ complex เอาไว้ เพราะเจ้ามือสะสมหุ้นนาน ช่วงที่จบเวฟสองต่อเวฟสามนี้เองจะมีข่าวดีออกมาเพื่อเรียกแขก ตอนนี้จะมีวอลุ่มสูงมาก ราคาอาจจะเปิด gap หรือทำแท่งเขียวยาว เพราะคนจำนวนมากเริ่มเห็นสัญญาณก็เข้ามาซื้อกันมากมาย ในเวฟนี่เราสามารถทำกำไรได้มาก เพราะราคาจะวิ่งไปได้อย่างน้อยก็ 161.8%

ที่ผ่านมาเธอทำกำไรจากหุ้นที่ทำเวฟสามยืดบางตัวเป็นหลัก 1000% ทั้งๆที่เะพื่อนร่วมก๊วนรีบขายตั้งแต่เด้งแรกๆ สาเหตุที่เธอทนถือจนได้กำไรนับสิบเด้งได้เพราะ system trade ของเธอที่ตั้งเงื่อนไขเอาไว้

สอนนับคลื่น Elliott Wave โดย คุณน้ำผึ้ง ตอนที่ 1(คลิปโดนลบ)

VIDEO

เป็นการพูดถึงรูปแบและพฤติกรรมของแต่ละคลื่นใน Elliott Wave เวฟหนึ่งเป็นการเริ่มฟื้นจากขาลงเพราะมีคนกลุ่มหนึ่งเห็นว่ามันลงมาได้ที่แล้ว ถ้าเป็นวีไอก็มองว่าราคาต่ำกว่ามูลค่ามากๆ ก็เลยเข้าไปรับซื้อ-ทำให้ราคาเด้งขึ้นไปเป็นเวฟหนึ่ง แต่เพราะราคาลงมานาน การขึ้นครั้งนี้จึงเป็นแค่การรีบาวนด์ก็เลยถูกนักลงทุนบางส่วนขายออกมากดให้ราคาลงให้เป็นเวฟสอง

เวฟสองเป็นช่วงที่ใช้เวลานานพอสมควรตั้งแต่ครึ่งปีจนถึงหลายปี เพื่อเป็นช่วงเวลาในการสะสมหุ้นเพื่อเตรียมตัวฟอร์มเป็นเวฟสาม ส่วนจะนานแค่ไหนก็ขึ้นอยู่กับส่วนของพื้นฐานที่เป็นช่วงที่มีการ on process ตาม story ที่บริษัทออกข่าว ว่ามีความคืบหน้าไปมากน้อยแค่ไหน คุณน้ำผึ้งก็จะเข้าไปเก็บช่วงนี้เพราะเห็นว่าราคาไม่ทำนิวโลว์ วอลุ่มเข้าแล้ว

เวฟสามเป็นเวฟมวลชน เป็นการกระตุกราคาขึ้นเพื่อเรียกร้องความสนใจจากคนที่ยังไม่สนใจให้เข้ามาร่วมซื้อ จึงเป็นคลื่นที่ขึ้นแรงและเร็ว วอลุ่มซื้อขายมีจำนวนมาก หุ้นลิ่งที่เธอได้มาก็เพราะเธอเก็บตอนเวฟสองไว้ แล้วพอมัน breakout ขึ้นมาเป็นเวฟ 3 มีข้อสังเกตุคือหุ้นที่พุ่งแรงพอมันทำเวฟสามจะเริ่มต้นด้วยการเปิด gap พร้อมวอลุ่ม เรียกว่า breakaway gap เป็นตัวคอนเฟิร์มการเกิดเวฟ 3 และหุ้นลิ่งฉบับน้ำผึ้ง เธอใช้วอลุ่มเป็นตัวช่วยยืนยันว่ามันจะขึ้นจริงหรือแค่หลอก

ทริกเด็ดๆ จาก fulltime trader คุณน้ำผึ้ง สัตตารัมย์

VIDEO

เป็นการ Live ครั้งแรกของเธอ ที่แสดงให้เห็นภาพคลื่นแบบต่างๆ อีเลียตเวฟจะศักดิ์สิทธิ์เมื่อเอามาใช้ร่วมกับวอลุ่ม ในคลิปนี้เธอจัดเต็มเรื่องของ gap ซึ่งถือว่าครบเครื่องเอามากๆ

ทฤษฎี gap ที่เกี่ยวข้องกับเวฟ มีดังนี้

Common gap ในเวฟสอง(sideway)เป็นสัญญาณการเก็บหุ้นของเจ้ามือที่หวงของ เพราะเขาจะตบขึ้น/ลงเพื่อให้เม่าคายหุ้นคืน ยิ่งมีเยอะยิ่งน่าสนใจ gap ประเภทนี้มักจะมีการลงมาปิดในเวลาอีกไม่นาน เพราะราคายังอยู่ในกรอบ sideway เพื่อเก็บหุ้น โดยจะถูกกระชากขึ้นและตบลง เป็นรูปแบบเวฟ complex ประเภท double three

Breakaway gap เป็นการกระโดดข้ามเวฟสองเพื่อเริ่มเวฟสามที่แข็งแรง ซึ่งจะมีวอลุ่มจำนวนมาก ที่สำคัญถ้าจะไปต่อ ต้องไม่ลงมาปิด gap

ในเหตุผลของคนทำราคา ที่ต้องเปิด gap คือเหตุผลที่ว่าหุ้นจะขึ้นได้ก็ต่อเมื่อมีแรงซื้อมากกว่าแรงขาย หากแรงขายหมดหุ้นจะขึ้นได้แรงและเร็วเพราะเมื่อราคาหุ้นวิ่งขึ้นจะไม่มีใครขายใส่ลงมาเหลือแต่แรงซื้อเพียงอย่างเดียว

แต่หากแรงขายยังมีอยู่แล้วถึงเวลาที่หุ้นจะต้องขึ้นแล้วล่ะ #เราจะทำอย่างไรให้หุ้นขึ้นได้เร็วและแรง คำตอบคือ #เราก็ต้องทำให้คนที่คิดจะขายเปลี่ยนใจ...

วิธีการที่ง่ายสุดๆ ที่จะทำให้คนที่คิดจะขายเปลี่ยนใจ คือการทำให้ราคาหุ้นเปิดกระโดดขึ้นไปเยอะๆข้ามผ่านแนวต้านสำคัญไปเลย และหากมาพร้อมกับ Volume แล้วด้วย คนที่คิดจะขายก็จะเปลี่ยนใจเพราะในเวลานั้นก็เห็นๆอยู่ว่ามีแต่คนแย่งกันซื้อด้วย Volume ที่เยอะๆและต้นทุนสูงกว่าเราอีกและแน่นอนที่สุดเราได้กำไรแล้วจะรีบขายทำไม หุ้นเพิ่งเริ่มวิ่งหลังจากปรับฐานเอง... ส่วนใหญ่แล้วหุ้นที่เกิด break away gap จะวิ่งไปเลยโดยที่ไม่วิ่งลงมาปิด gap

Runaway/Measuring gap วัดเป้าได้เลยจากฐานถึง gap ขึ้นมาเท่าไร ราคาเป้าก็จะได้เท่านั้น วอลุ่มไม่ต้องมากก็ได้ จึงเป็นระยะกลางของเวฟ

Exshaustion gap เกิดในช่วงปลายของเวฟห้า จะมี bearish divergence จากนั้นจะเป็นช่วงรินของออก

จากตัวอย่างกราฟแรก คุณน้ำผึ้งโชว์ให้เห็น gap ที่เกิดในช่วง sideway และกลายเป็นแนวรับ ต่อมาราคาพักตัวลง แต่ไม่หลุดลงไปปิด gap จึงตีความว่าต่อไปน่าจะวิ่งแรง และก้เป็นจริงดั่งคาด เมื่อสัปดาห์ต่อมาราคาก็เปิด breakaway gap ข้ามกรอบ sideway ขึ้นไปได้

สอนนับคลื่น Elliott Wave โดย คุณน้ำผึ้ง ตอนที่ 2 (คลิปโดนลบ)

VIDEO

อีเลียตเวฟ ช่วยให้เรารู้รอบการซื้อและรอบการขาย การดูวอลุ่มประกอบจะช่วยให้เราจับสัญญาณการขึ้นและลงตามรอบเวฟได้ โดยเวฟหนึ่งวอลุ่มจะเข้ามา แล้วเวฟสองวอลุ่มแห้ง(ราคาก็ลดลงแต่ไม่ทำนิวโลว์ คุณน้ำผึ้งจะเข้าไปเก็บช่วงนี้) แล้วเวฟสามกระตุกขึ้นมาพร้อมวอลุ่มมากที่สุดและราคาก็วิ่งแรงไปหาเป้าฟีโบนาชีซึ่งสามารถไปได้เป็นพันเปอร์เซ็นต์ถ้าเป็นเวฟสามยืดเพราะมีแรงซื้อเข้ามาต่อเนื่อง

จากกราฟหุ้น GREEN เธอบอกว่าเข้าซื้อตอนที่ราคากระตุกเพื่อทำเวฟสามและก็ซื้อเพิ่มตอนที่มันพักตัวลงมาวอลุ่มแห้ง(ซึ่งมันก็คือเวฟสองนั่นเอง)

ที่เวฟสามมีวอลุ่มซื้อขายจำนวนมาก เพราะเป็นช่วงที่ข่าวดีออกมาต้นเทรนด์ สตอรี่ที่มาจากเวฟสองเริ่มออกดอกออกผล ทำให้งบออกมาดีขึ้น

หรืออีกแบบคือ การเกิดเวฟสามที่มาจากการเปลี่ยนแปลงโครงสร้างธุรกิจ เพราะมีความคาดหวังในทางที่ดีขึ้น จึงเกิดการเก็งกำไรตามข่าวกัน

และเรื่องข่าวนี้เอง คุณน้ำผึ้งให้ข้อสังเกตุว่า ข่าวจะออกมาสองช่วง คือต้นเทรนด์(คือช่วงที่ราคาอยู่ในช่วงต่ำๆ = เวฟ 3) กับปลายเทรนด์(ราคาอยู่ที่สูงๆ = เวฟ 5 ปล่อยข่าวดีเพื่อขายหุ้น) ดังนั้นถ้าดูกราฟเป็นจะช่วยได้มาก

การกดการรีดหุ้น จากตัวอย่างหุ้น GL ซึ่งมี gap ต้นเทรนด์ และก่อนที่จะเปิดโดดพร้อมวอลุ่ม ราคาก็ทำเวฟสองอย่างชัดเจน พอราคาขึ้นไปทำเวฟสามแล้วจะมีอาการตบขึ้นตบลงอย่างชัดเจน แต่ถ้าสังเกตุให้ดีจะเห็นเลยว่าราคายกไฮยกโลว์ขึ้นไปเรื่อยๆ ดังนั้นจุดที่ราคาโดนตบลงและวอลุ่มไม่ออก-จึงเป็นจังหวะซื้อที่ดีมาก

สอนนับคลื่น Elliott Wave โดย คุณน้ำผึ้ง ตอนที่ 3 ทฤษฏีห่านบิน (คลิปโดนลบ)

ในทางหุ้นนั้น ทฤษฏีห่านบิน ก็คือหุ้นตัวนำในกลุ่มอุตสาหกรรมไหนวิ่งก่อน สักพักตัวอื่นในอุตสาหกรรมที่มีสินค้า/บริการ/โมเดลธุรกิจแบบเดียวกัน-ก็จะวิ่งตาม อาทิกลุ่มเดินเรือ ถ้า TTA วิ่งนำ สักพัก PSL, JUTHA ก็ต้องวิ่งตาม ดังนั้น-หากเราเข้าซื้อ TTA ที่ทำเวฟสามไปแล้วไม่ทัน ก็ควรไปเปิดกราฟ PSL กับ JUTHA ดูว่าทำเวฟสองรอขึ้นเวฟสามอยู่หรือไม่ ถ้าใช่ ก็เข้าซื้อได้

สอนนับคลื่น Elliott Wave โดย คุณน้ำผึ้ง ตอนที่ 4 วิเคราะห์ข่าว (คลิปโดนลบ)

ข่าวกับเวฟขาขึ้น ยกตัวอย่างการบินไทย ที่มีการออกข่าวว่าจะพ้นวิกฤติและจะพลิกกำไร ก่อนหน้านี้เธอก็เปิดกราฟดูสัญญาณทางเทคนิคก็พบว่าราคาไม่ทำนิวโลว์แถมยกโลว์ขึ้นด้วย การที่ข่าวออกมาในช่วงนี้ก็ถือว่าเป็นข่าวต้นเทรนด์-ถือเป็นสัญญาณซื้ออีกแบบหนึ่ง เพราะมักจะเกิดช่วงปลายเวฟสองต่อเวฟสาม การที่ข่าวออกตอนนี้ก็เพราะต้องการกระตุ้นให้แรงซื้อมีความมั่นใจไล่ซื้อจนเอาชนะแรงขายได้ วันต่อมาก็เกิด gap up พร้อมวอลุ่มสูงปรี๊ดทันที จึงเป็นตัวยืนยันของการเริ่มต้นทำเวฟสามที่แข็งแรงตั้งแต่นั้นมา

การเก็บหุ้นที่ราคาต่ำๆนั้นสามารถทำได้ เพียงแต่เรารู้ว่าราคามันทำ bottom จบรอบเวฟไปแล้ว และกำลังเริ่มรอบใหม่

ข้อระวังในการซื้อตามข่าว คือต้องคิดให้ดีและมั่นใจว่าผู้ให้ข่าวนั้นต้องมีความน่าเชื่อถือ ประกอบกับการดูกราฟเป็น จะช่วยให้เราทำกำไรได้

คุณน้ำผึ้งเป็นคนที่ขยันมาก เธอจะทำลิสต์หุ้นที่อยู่ในขาลงทั้งหมด และทำการบ้านว่าราคามันลงจนจบรอบเวฟแล้วหรือยัง เมื่อประกอบกับการตามข่าวตลอดก็จะทำให้เธอเจอโอกาสซื้อที่ได้ราคาดีกว่าคนอื่นๆ เพราะถ้าข่าวมาพร้อมกับเทคนิคอลที่จบรอบคลื่นและกำลังรอยิงเวฟสาม-ถือว่าเป็นข่าวดีต้นเทรนด์อันเป็นสัญญาณซื้อที่ได้เปรียบมากๆ

อีกเคสคือ SOLAR เป็นการสื่อถึงข่าวที่ออกมาตอนปลายเทรนด์ จากนั้นราคาก็ขึ้นไปอีกไม่มาก ซึ่งเป็นการเข้าซื้อที่ยอดดอยนั่นเอง ข่าวเป็นองค์ประกอบรอง ที่จะเป็นสตอรี่สนับสนุนให้คนเข้ามาเก็งกำไร ตัวหลักที่เธอใช้คือเทคนิคอล-ดูเวฟเป็นหลักว่าจบรอบหรือยัง เป็นต้นเทรนด์หรือปลายเทรนด์ เธอบอกว่ายังนับเวฟทุกวัน การดูเวฟของเธอจะตรวจทั้งภาพใหญ่และเล็ก ภาพใหญ่(weelky/daily)ใช้ดูรอบเหมือนแผนที่ แต่ภาพเล็ก(60-30-15-5 นาที)ใช้หาจุดเข้าซื้อที่ถูกจังหวะ/หรือยังไม่ถึงเวลาเข้า ฟังดูเหมือนยาก แต่ถ้าคุณฝึกฝนจนมีทักษะเชี่ยวชาญแล้ว การมองปราดแค่วินาทีก็พอรู้แล้วล่ะว่ามันอยู่เวฟไหน รู้อย่างเดียวไม่พอ แต่ต้องเข้าใจ และฝึกให้เกิดทักษะ

สอนนับคลื่น Elliott Wave โดย คุณน้ำผึ้ง ตอนที่ 5 วิกฤตเศรษฐกิจ (คลิปโดนลบ)

VIDEO

จากคลิปนี้เราจะได้เห็นการนับคลื่นจากการมองภาพใหญ่ จะได้รู้ว่าเขากำหนดจุดสุดท้ายของเวฟยังไง ในช่วงที่วิกฤติเราจะได้ราคาหุ้นที่มีพื้นฐานดีแต่ราคาถูกมากๆ เธอบอกว่ายังมีหุ้นไทยบาง sector บางหมวดถ้าไปเจาะสตอรีดีๆ มีหลายตัวทำ bottom ของเวฟสองแล้ว มีทั้งกำลังจะจบ หรือบางตัวก็กำลังฟอร์มเวฟสามพร้อมจะระเบิด เธอคิดว่าไม่น่าเกินปีสองปีนี้จะมีหุ้นประเภทหลาย 10 เด้ง กำลังจะกลับมาอีกครั้ง เพราะตามที่เธอเช็คกราฟและสตอรี่แล้วพบว่ามีเกือบ 20 กว่าตัว โรงพยาบาลเป็นปลายเทรนด์แล้ว กำลังขึ้นเวฟห้า

เรียนรู้ Price Pattern กับ Elliott Wave

คุณน้ำผึ้งเชื่อว่าตลาดหุ้นเป็นเรื่องของ money game การที่หุ้นจะขึ้นได้ต้องมีช่วงสะสมของก่อนในรูปแบบของ double bottom กับ triple bottom หรือ inverse head and shoulder หรือ dragon pattern และ cup with handle

และก่อนที่หุ้นจะลงก็จะมีการรินขายของ ทำให้เกิดรูปแบบราคา double top, triple top, head and shoulder พวกนี้จะเกิดขึ้นพร้อมสัญญาณ bearish divergence ตัวอย่างเช่นหุ้นขึ้นไปทำเวฟสามที่ 3 บาท ต่อมาย่อทำเวฟสี่ที่ 2.50 ต่อมาราคาวิ่งขึ้นไปชน 3 บาทแต่ไม่ผ่านพร้อมกันนั้น RSI ก็ยกยอดต่ำลง ถ้าเจอแบบนี้ก็เป็นสัญญาณเตือนว่าน่าจะจบรอบ

Head and shoulder ประกอบด้วยใหล่ซ้าย หัว และ ไหล่ขวา ตามลำดับ ถ้าเอาอีเลียตเวฟมาจับก็จะได้ว่าไหล่ซ้าย คือเวฟสาม แล้วจุดสูงสุดของ pattern ที่เรียกว่าหัวก็คือเวฟห้า ส่วนไหล่ซ้ายที่เหลือก็คือเวฟ B นั่นเอง มันก็คือรูปแบบกลับตัวจากจุดสูงสุด อันเป็นจุดจบของแนวโน้มขาขึ้นนั่นเอง

Dragon Pattern เป็น pattern ที่นักลงทุนชอบมองหากันเยอะ เพราะเป็นสัญญาณของการเป็นขาขึ้นรอบใหม่ คุณน้ำผึ้งบอกว่ามันก็คือคลื่นสุดท้ายเพื่อจะจบรอบของขาลง-แล้วก็จะเริ่มเป็นขาขึ้นรอบใหม่ ส่วนประกอบของมันก็มี หัวมังกร(1C) คอ(2C) ขาหน้า(3C) หลังมังกร(4C) และขาหลัง(5C) โดยมีข้อสังเกตุที่น่าสนใจว่า ถ้าขาหลังไม่ลงลึกไปเท่าขาหน้า จะเป็นสัญญาณ bullish มากๆ คนทั่วไปเมื่อเจอรูปแบบนี้จะหาจุดซื้อโดยการลาก trendline พาดจากหัวผ่านหลังลงมาดักไว้ ถ้าราคาผ่านเส้นนี้ก็เข้าซื้อ แต่โดยส่วนตัวของคุณน้ำผึ้งแล้วเธอจะซื้อก่อนตรงที่ขาหลัง-โดยเธอจะใช้การวัดดูว่ามันจบรอบ 5C หรือยังถ้าจบก็ซื้อตรงจุดนั้นเลย

Cup with handle นี่ก็เป็นอีกรูปแบบที่ใช้หาจุดจบของขาลง เพราะมันคือการทำเวฟหนึ่งที่ขอบถ้วย พอมันลงมาถึงจุดต่ำสุดก็คือเวฟสอง จากนั้นเมื่อราคาฟื้นตัวขึ้นไปทำขอบอีกข้างก็จะเป็นการฟอร์มตัววิ่งเป็นเวฟสาม โดยก่อนที่จะผ่านไฮเดิมคือยอดของเวฟหนึ่งราคาก็จะย่อตัวลงทำเป็น sub wave ของเวฟสามก่อน แล้วค่อยกระชากขึ้นไปทำให้จบคลื่น ตัวอย่างในอดีตคือ TIPCO ที่เธอได้เข้าซื้อตอนที่มันย่อลงมาทำหูถ้วยราคาประมาณ 12 บาท เพราะได้ลองวัดฟีโบดูก็พบว่ามันลงมาได้ที่แล้วก็เลยเข้าซื้อ โดยคำนวนเป้าหมายราคาแบบง่ายๆคือ เอาค่าส่วนสูงจากเวฟหนึ่งลงมาหาเวฟสองเป็นระยะอ้างอิงว่าราคาควรจะไปได้ถึงระดับความสูงนั้น-ก็เลยได้ขายที่ราคา 22 บาท เธอบอกอีกว่าถ้าคนที่มีความรู้อีเลียตเวฟก็จะไปเก็บที่ก้นคือตอนที่มันจบเวฟสองคือไม่ได้ทำนิวโลว์-แต่ถ้าไม่ทันตอนนั้นก็ไปรอซื้อตอนย่อในช่วงหูถ้วยแบบเธอ

Double bottom มองในรูปเวฟก็คือการทำขา 3C กับ 5C นั่นเอง การเด้งครั้งต่อไปก็คือการทำขาขึ้นรอบใหม่ คนที่เล่นเขาจะดูว่าการลงครั้งที่สองถ้าไม่หลุดโลว์เดิมก็ซื้อ-ถ้าขึ้นก็ได้ของถูก แต่หากหลุดก็ขายทิ้งเท่านั้นเอง

Triple Bottom คล้ายตัวที่ผ่านมา แต่ลงมาทดสอบแนวรับสามครั้ง หากพบว่า RSI bullish divergence แถมวอลุ่มเข้ามา support ด้วย ก็จะเป็นตัวยืนยันว่าการกลับตัวมีโอกาสสูง เมื่อมองในมุมของอีเลียตเวฟก็บอกได้ว่าเป็นการจบ corrective แล้วต่อไปก็จะเป็นการทำ impulse ขึ้นไป

VIDEO

ศึกษาวิธีการการนับเวฟของลุงโฉลกจากคลิปสั้นๆ

ผมเป็นคนหนึ่งที่ชอบดูคลิปลุงโฉลกมาก ประทับใจวิธีพูด เคล็ดลับที่แสนง่าย การนำเสนอวิธีการหาจังหวะเข้าเทรดแบบง่ายๆ เอาไปใช้ได้จริงตลอดเวลา

เมื่อมีโอกาสศึกษาอีเลียตเวฟก็พบว่าคลิปสั้นๆที่ท่านเคยแชร์หลายคลิปนั้น ท่านได้แทรกเคล็ดดีๆที่ช่วยให้เราเข้าใจวิธีการนับคลื่นได้ดีขึ้น เช่นดู RSI แท่งเทียน gap ประกอบ ซึ่งสังเกตุไม่ยาก สามารถเอาไปประยุกต์ใช้หาหุ้นได้ทันที

ที่สำคัญ ผมสังเกตุพบว่าทุกคลิปได้แทรกความรู้ในการ label เวฟได้ดีมากๆ เพราะผมชอบสังเกตุการใส่หมายเลขเวฟในกราฟที่ท่านยกมาเป็นเคส เหล่านี้แหละจะเป็นตัวช่วยไกด์ให้มือใหม่(อย่างผม)แกะรอยการนับเวฟได้ดีขึ้น

________________________________________________________________________________

ก่อนที่จะถึงคลิป ขอยกเอา Elliott wave ฉบับย่อมาให้อ่านเอาภาพใหญ่กันก่อน

(ผมคัดลอกเอามาจากกระทู้ของ

คุณม้าเฉียว จาก เว็บดูหุ้น นะครับ) ขอแสดงความขอบคุณมา ณ ที่นี้ด้วย

ซึ่งเสียดายที่ภาพประกอบไม่มีให้เห็นอีกแล้ว

กฏของ Elliott wave ที่ลุงใช้มีอยู่แค่ 2 ข้อ คือ

1. Wave 3 ต้องไม่สั้นที่สุด และ

2. Wave 4 ต้องไม่ต่ำกว่า Wave 1

นอกจากนั้นก็มีข้อสังเกตุอีกไม่กี่ข้อ

1. Wave 1 มักจะประกอบด้วย 3 sub-waves,

2. Wave 2 มักจะลงยาวเป็น A-B-C ชัดเจน และ

3. Wave 4 ลงเร็วแล้วต่อด้วย Sideway sub-waves 1-2 ของ Wave 5

Elliott wave ประกอบด้วย 2 ส่วนที่สำคัญเสมอ คือ

1. Pattern Recognition (คือ ขาขึ้นมี 5 Wave 1-2-3-4-5 ขาลงมี 3 Wave A-B-C) และ

2. Fractals เป็นการกำหนด Degree (แบ่งความลึกลงได้ 7 ระดับ ตามภาพด้านล่าง) ซึ่งคนส่วนมากจะพลาดที่ตรงนี้มากที่สุด

ส่วนวิธีนับแบบละเอียดก็ตามด้านล่างเลยครับ ส่วนใหญ่ก็รวบรวมมาจากวิธีที่คุณลุงโฉลกสอน + ที่อื่นๆ อีกนิดหน่อย + สรุปจากประสบการณ์การนับ wave ของตัวเองด้วยครับ มีดังนี้

- ยอด RSI แต่ละรอบจะอยู่ที่ 3 กับ B (ของรอบใหญ่) เสมอ

- เพราะฉะนั้นการจบ 5, Peak อยู่ที่ 3 เกิด Convergence แล้ว Crash เป็น A-B-C

- กรณีจบรอบใหญ่ (การจบ A-B-C, C จะต่ำกว่า A เยอะๆ เลย ตาม Fibo)

- จาก 5 ลงมา A เท่าไหร่ก็ได้ไม่มีกฎตายตัว แต่จาก 5 ลงมา A เด้งไป B = 61.8%

- (ถ้าเป้านั้นๆ เช่น 61.8% รับไม่อยู่ เป้าต่อไปจะเป็น Square root ของเป้าก่อนหน้า Ex. 61.8% => 78.6% => 88.6%)

- แล้วจาก A ไป B ลงมา C เท่ากับ 161.8, 261.8 ++ แล้วแต่ความแรงความ Panic sell

- ถ้าวัดจากฐาน 1 มายอด 5 ของการจบรอบใหญ่ Wave c มักจะลงลึกเท่ากับ 78.6%

- จาก 5 ลงมาจบที่ C แล้วเด้งไปที่ 1 = 61.8% (กรณีขึ้นรวดเดียวไม่ถึง ให้เอาก้านธง จาก 1 ย่อยกับ Prev.low มากำหนด Target ได้)

- Wave 1 มา 2 ไม่ใช่ Correction ใหญ่ ปกติจะลงมาที่ 38.2% แต่ส่วนมากไม่เกิน 50%

- Wave 1 จะไป 3 หรือ 5 อย่างต่ำต้องขึ้นไปอีก 161.8 (127.2 เป็นจุดพัก), ถ้า Bullish มากจะไปถึง 261.8 และ 423.6 ++

- (Step การขึ้นจะทะลุ 61.8 ขึ้นไปก่อนอย่างง่ายดาย ถึงจะไปที่ 161.8 ได้ ถ้าติดที่ 100% จะเป็น Double top ซึ่งเเป็นกรณีที่กิดขึ้นได้ยาก)

- Wave 3 มา 4 Correction อาจลงมาถึง 61.8% แต่ไม่เกิน 78.6%

- Wave 4 ลงไม่ถึงยอด Wave 1 เสมอ

- ความกว้างของ Correction A-B-C ของ Wave 5(เก่า) ไม่ควรยาวกว่า Correction a-b-c ของ Wave 3(ใหม่)

- เมื่อราคาไปถึงตามเป้าหมายแล้วให้ใช้ Momentum oscillator ช่วย ก็จะเห็น Bearish Convergence/Divergence

- ประกอบกับการเกิด Reversal signal (Price pattern/Candle stick) เพื่อระบุจุดเปลี่ยนเทรน

รายละเอียดเจาะลึกลงไปอีก เช่น

- sub wave 1-2 ของ wave 1 มักจะลงลึกที่ 78.6% เพราะ มันต่อมาจากการจบ Correction ใหญ่ คนยังไม่แน่ใจว่ารอบก่อนมันลงจบแล้วหรือยัง

- ส่วน sub wave 1-2 ของ wave 3 มักจะลงไม่ลึก เพราะขึ้นชื่อว่า wave 3 พวก smart money และอื่นๆ พร้อมเข้าใส่กันเต็มที่ คนอื่นๆ กลัวตกรถ ต้องรีบช้อน

- wave 5 เป็น wave ของแมงเม่า อะไรก็เกิดขึ้นได้ แหกกฎได้หมดทุกอย่าง มั่วชั่ว อย่าไปสนใจมาก

กฎของลุงโฉลก

- Wave 3 ต้องไม่สั้นที่สุด และ Wave 4 ต้องไม่ต่ำกว่า Wave 1

- Wave 1 มักจะประกอบด้วย 3 sub-waves,

- Wave 2 มักจะลงยาวเป็น A-B-C ชัดเจน และ Wave 4 ลงเร็วแล้วต่อด้วย Sideway sub-waves 1-2 ของ Wave 5 อื่นๆ

- แต่ถ้า Wave 2 เกิด Complex คือไม่ลง a-b-c แล้วจบเลย แต่อาจเล่น sideway ยาวออกมา

- ใน Wave 4 มักจะไม่เกิด Complex เหมือน 2 (ถ้า Wave 2 simply, Wave 4 จะ Complex แทน)

- ตามทฤษฎี Wave 3 ต้องไม่ใช่คลื่นที่สั้นที่สุด และควรจะยาวครับ หากไม่ยาว คือมีขนาดพอๆกับ Wave 1 แล้ว Wave 5 มักจะเป็น extended wave 5 หรือมีการต่อคลื่น คือขึ้นคลื่นชุดย่อย(แต่ ใหญ่) ขยายความยาว Wave 5 ออกไปอีก

- ถ้า Wave B เด้งแรงมากแล้วขึ้นไปเกินกว่า Wave 5 ให้รีบถอนตัวโดยเร็วที่สุด (Wave C มหาโหดกำลังจะตามมา)

เพิ่มเติมตัวอย่าง จากที่คุณลุงโฉลกอธิบายใน CDC Articles: Feb 9, 2012 - Veto ดังนี้ครับ

1. Peak RSI จะตรงกับ Wave 3 ในระดับใดระดับหนึ่งเสมอ

2. Wave 3-4 มีลักษณะที่น่าสนใจมาก ตลาดจะเคลื่อนไหวเป็น Sideway movement (เกือบจะ) เสมอ กล่าวคือ Wave 3-4 จะตามมาด้วย Sub-Wave 1-2 ของ Wave 5 ซึ่ง Peak ของ Sub-Wave 1 จะต่ำกว่า Peak ของ Wave 3 และ Through ของ Sub-Wave 2 จะสูงกว่า Through ของ Wave 4 (เกือบจะ) เสมอ

3. ปลายของ Wave มักจะประกอบด้วย Diagonal Triangle โดยมี Wave 4 overlap Wave 1

4. Wave 3-5 มักจะเกิด Bearish C/D และ Sub-Wave 3-5 ของ Wave C มักจะเกิด Bearish C/D

"หา Chart Pattern ที่ชัดเจน Corrective Wave 3-4 จะตามมาด้วย Side way Sub-Wave 1-2 ของ Wave 5 เสมอCorrective Wave ที่ไม่ตามด้วย Sideway จะเป็น Either Wave 1-2 หรือจบ Wave 5"

________________________________________________________________________________

มาถึงคลิปที่ว่า........หลายคลิปเหล่านี้น่าจะเคยผ่านตาทุกคนมาหมดแล้วล่ะ แต่ขึ้นอยู่กับว่าใครจะสะดุดและเอาไปใช้ประโยชน์ได้แค่ไหนเท่านั้นเอง มีดังนี้

-

Uncle Chaloke SET Index 20150326 ท่านใช้ทฤษฎีอีเลียตเวฟมาเช็คว่า SET จะไปทางไหนต่อ โดยตั้ง scenario ที่แตกต่างกันเพื่อหาจุดที่ลงตัวและเป็นไปได้ที่สุด ซึ่งมันครบถ้วนมาในด้านของการใช้ทฤษฎีเวฟหลักมาตีความ เช่นเวฟสามต้องไม่สั้นที่สุด ถ้าสั้นกว่าเวฟหนึ่งแล้วเวฟห้าก็ต้องสั้นกว่า รวมทั้งการใช้ฟีโบนาชีมายืนยัน ผมจึงคิดว่าคลิปนี้เป็นประโยชน์มากๆสำหรับมือใหม่ที่ยังนับคลื่นไม่เป็น อาจดูยากหน่อย(ผมก็ยังงงอยู่) แต่ต้องดูหลายๆๆๆรอบเพื่อทำความเข้าใจให้ได้ในที่สุด

VIDEO

-

เทคนิคการหาหุ้น Turnaround เป็นทริกการหาหุ้นที่เพิ่งหรือทำท่าจะจบเวฟสอง เพื่อเตรียมตัวทำเวฟสาม หลักการคือหาหุ้นที่ถูกขายต่อเนื่องยาวนานจนราคาลงมาถึงระดับฟีโบนาชี 61.8% (เหมือนกับท่านเน้นว่าถ้าราคาลงไม่ถึงระดับ 61.8% มันยังลงไม่จบเวฟสอง) แล้วก็มองหาสัญญาณการกลับตัว เช่น ดูการฟอร์มตัวของคลื่น หาสัญญาณ bullish divergence หรือแท่งเทียนแบบ contrary opinion ถ้าเจอก็ให้สัณนิษฐานว่ามันมีโอการ turnaround คือฟื้นตัวกลับไปขึ้นรอบใหม่อีกครั้ง

VIDEO

-

Chaloke.com Gold 20150113 ลุงยกเคสกราฟราคาทองคำ ที่มันมีสัญญาณเริ่มต้นที่ Momentum oversold แล้วตามด้วย bullish divergence พอราคาฟื้นตัวขึ้นมาทำ overbought ครั้งแรกลุงก็ label เวฟ 1 ของการขึ้นรอบใหม่ (ในกราฟแรก ถ้ามองให้ดี จะเห็นว่าตอนที่ลุงใส่เวฟ 1 ราคามันอยู่ที่ก้นของการทำ cup with handle ยักษ์ โดยที่เวฟฟนึ่งยักษ์หรือ super grand cycle มันทำจบลงไปแล้ว ส่วนที่เป็นยอดนั้นแหละคือขอบถ้วย - นี่เป็นพิมพ์นิยมของหุ้นซิ่งสิบเด้งของบ้านเราด้วย ลองเช็คกราฟหุ้นซิ่งในตำนานดูก็ได้)

จากนั้นลุงก็ชี้ให้ดูรูปแบบราคาปัจจุบัน ก็พบว่ามัน oversold แล้วตามด้วย bullish divergence อีกครั้ง แสดงว่ามันกำลังจะเคลื่อนไหวครั้งใหญ่อีกแล้ว เมื่อขยายดู time frame ระยะสั้นกว่า ก็พบว่ามันทำคลื่นครบแล้วทั้งการนับเวฟและฟีโบนาชี

VIDEO

-

คุณลุงโฉลกวิเคราะห์ทอง วันที่ 18 8 2015 ความน่าสนใจอยู่ที่วิธีการหาจุดสิ้นสุดของการลง ในกรณีที่กราฟหุ้นไม่สามารถบอกจุดเริ่มต้นได้ ลุงก็ใช้ Fibonacci projection จากยอดลงมาเพื่อดูเป้าระดับราคาที่มันมีนัยยะ นั่นก็คือ 161.8% ถ้ารับอยู่ก็จะเด้ง แต่ถ้าหลุดก็ต้องไปรอที่ 261.8%

ต่อมาลุงก็พูดถึงการเด้งในขาลง โดยให้ดูตอนที่โมเมนตัม oversold มี big black ต่อด้วยโดจิ แล้วเกิด bullish divergence ท่านบอกว่าราคาจะเด้งชั่วคราว เกิดเป็นคลื่นย่อย 1-2-3 ต่อไปถ้าอยากรู้ว่ามันจะเด้งไปได้ไกลแค่ไหนก็ใช้ standard error channel หาแนวต้าน

VIDEO

-

หุ้นซิ่ง ไม่ลิ่งก็ฟลอร์ RS ใช้หลักการ contrary opinion คือ สังเกตุ big black หรือ gap ที่เกิดในช่วงโมเมนตัม oversold เพื่อหาจุดกลับตัว ซึ่งมันก็คือจุดสิ้นสุดของเวฟสอง นั่นเอง พอระบุจุดจบได้ก็ใช้ fibonacci projection ขึ้นไปเพื่อหาราคาเป้าหมาย

ถ้าสังเกตุตอนที่ราคาหุ้นทำ contrary opinion คือ RSI oversold+big black ลุงโฉลกท่านได้ใส่หมายเลขคลื่นคือเวฟ 2

VIDEO

-

การหาหุ้นซิ่ง โดยลุงโฉลก เป็นการหาหุ้นที่จะวิ่งแรงๆโหดๆ โดยดู next degree wave ที่มันทำเวฟใหญ่ 1-2 ไปแล้ว แต่ไม่มีแรงขึ้นไปทำเวฟ 3 ได้ แต่กลับวนเวียนทำ 1-2 เล็กลงซ้ำแล้วซ้ำอีก จาก Super Grand Cycle ลงมา Grand Cycle ลงมา Major Wave เล็กลงๆ ซึ่ง(ผมคิดว่า)น่าจะคล้ายกับการทำ complex correction wave ประเภท double/tripple three (อันนี้ผมเดานะ) พอถึงเวลาที่มันระเบิดก็จะเป็นหุ้นซิ่ง

และยังมีอีกทริกที่ท่านแถมคือการลงของเวฟสองใหญ่จะอยู่ที่ระดับฟีโบ 78.6% หรือระหว่าง 61.8-78.6%

VIDEO

-

Chaloke Sambandaraksa pttgc ถ้าสังเกตุการ label คลื่นในขา C ท่านใส่ตั้งแต่ 1 จนถึง 4 แล้ว ต่อมาก็พูดถึงช่วงเกิด bear trap และ contrary opinion ก็คือช่วงปลาย เวฟ 5 มันเป็นจุดสิ้นสุดของเวฟ C นั่นเอง

VIDEO

-

Wave 3 4 20150111 พูดถึงช่วงที่ราคาทำเวฟ 3-4 ก็คือช่วงที่เกิด correction ทำขา a-b-c ท่านสังเกตุพบว่าในขาขึ้น มันมักจะทำ C ยกเสมอในขาขึ้น แล้วพอทำเวฟห้าก็จะขึ้นไปได้ไกลมาก (อันนี้ผมคิดว่าน่าจะเข้าสูตร strong B กับ C fail นะ) ดังนั้นแทนที่จะเป็นช่วงคืนกำไร ถ้าดูเป็น ก็สามารถทำเงินได้ เพราะจบขา C ต่อไปก็คือเวฟ 5 ที่จะไปสูงกว่ายอดเวฟสามนั่นเอง

VIDEO

-

THAI 20150111 การนับเวฟหุ้นขาลงสุดขีดอย่าง THAI ว่ามันถึงเวลาฟื้นแล้วเพราะราคาทำคลื่น 1-2 ของ grand cycle อย่างชัดเจนและถูกต้องตามกฎทุกประการ ที่สำคัญคือการลงครั้งใหม่ ในปี 2015 ไม่ทำนิวโลว์ จึงมีโอกาสสูงที่ราคาจะ turnaround

VIDEO

-

ChalokeDotCom analysis of OISHI 20150111 การใช้ Fibonacci วัดระดับการจบ A-B-C คือการจบเวฟสองของ super grand cycle wave และเวฟสามที่จะเกิดขึ้นต่อไปก็จะสูงกว่าเวฟหนึ่งที่ผ่านมาอย่างมากมาย โดยมีวิธีการคาดหมายจุดสิ้นสุดของเวฟ 2 คือการใช้ฟีโบนาชีเช็คระดับราคาว่าลงมาที่ระดับ 78.2% ซึ่งเป็นระดับสำคัญที่ควรเป็นจุดสิ้นสุดของเวฟนี้ จากนั้นก็เข้าไปดูใน time frame ย่อยเพื่อหาสัญญาณ contrary opinion เพื่อยืนยันว่าจบรอบขาลงจริงๆ

VIDEO

Update : 17/6/2559 ตัวอย่างการนับเวฟ

QHPF

CSS

MCOT

MILL Peak RSI จะตรงกับเวฟสามใน timeframe ใด timeframe หนึ่ง และจุดสิ้นสุดเวฟสองคือ retracement 61.8-78.6%

VIDEO

การละเลยในการบริหารความเสี่ยงและจิตวิทยาการเทรด

เมื่อพูดถึงหนทางที่จะกลายเป็นเทรดเดอร์ที่ประสบความสำเร็จจากการเทรดอย่างต่อเนื่อง

มีสองวิชาคุณอาจไม่ได้ยินหรือไม่ใส่ใจมากพอ คือ

การบริหารความเสี่ยงและจิตวิทยาของการซื้อขาย

เพราะเรื่องของการบริหารความเสี่ยงเป็นสิ่งสำคัญอย่างยิ่งที่จะประสบความสำเร็จอย่างยั่งยืนของเทรดเดอร์

จะขอสรุปสั้นๆเรื่อง risk-reward ratios และ trade size ดังนี้

Risk-Reward Ratio เป็นอัตราส่วนที่ประเมินความเสี่ยงเมื่อเทียบกับกำไรที่จะได้จากการเทรด

หากคุณซื้อหุ้น XYZ ที่ $50.00 ด้วยความคาดหวังว่ามันจะวิ่งไป $51.00

คุณคาดหวังกำไร $1.00 หากหยุดขาดทุนที่ $ 49.00 risk-reward ratio คือ 1: 1 เนื่องด้วยคุณเสี่ยง $1.00 เพื่อให้ได้ $1.00

ถ้าจุดตัดขาดทุนเป็น $49.90 แล้ว risk-reward ratio คือ 10: 1

หมายเหตุ: แม้ว่ามันจะเรียกว่าอัตราส่วนความเสี่ยงต่อกำไร

อัตราส่วนนี้จะถูกกำหนดไว้ตามกำไรที่คาดหวังเป็นสิ่งแรก

ดังนั้น,ตามตัวอย่างนี้แม้ว่าจะมีความเสี่ยง ที่ 1 และกำไรที่ 10 อัตราส่วนก็จะเป็น 10: 1 แทน

ที่จะเป็น 1:10 นี่คือการอธิบายว่าทำไม

risk-reward ratio 3: 1 เป็นสิ่งที่น่าพอใจแล้ว

risk-reward ratio สูงๆ เป็นที่ต้องการมากซึ่งมันก็คือความน่าจะเป็น

สมมติว่าคุณเทรดถูกทางร้อยละ 70 ของการเทรดทั้งหมด และ risk-reward ratio ในแต่ละการเทรดของคุณคือ 1: 1 ดังนั้นจากการเทรด 10 ครั้ง มีเจ็ดครั้งที่คุณมีกำไร $1.00 แต่อีกสามครั้งคุณขาดทุน $1.00

สรุปคือคุณกำไรสุทธิ $4.00

แต่อะไรจะเกิดขึ้นถ้าเราเพิ่ม risk-reward ratio จาก 1: 1 ไปเป็น 3: 1 และลดความน่าจะเป็นของการชนะ

จากร้อยละ 70 เป็นร้อยละ 40 ล่ะ?

ด้วยวิธีนี้ risk-reward ratio 3: 1 เพื่อกำไร $1.00 คุณก็จะเทรดชนะ 4 ครั้งแล้วกำไรสุทธิ คือ $12.00 ถ้าลบส่วนขาดทุนไป $6.00 คราวนี้คุณจะมีกำไร $6.00

ความแตกต่างนี้แสดงให้เห็นถึงความสำคัญของ risk-reward ratio โดยการลดความน่าจะเป็นในการชนะ

การซื้อขายจากร้อยละ 70 ลงจนถึงเกือบครึ่งหนึ่ง (เช่นร้อยละ 40)

ขณะที่การเพิ่ม risk-reward ratio ขึ้น, คุณเพิ่มโอกาสทำกำไรเป็นร้อยละ 50

ความเข้าใจผิดเกี่ยวกับการเทรดก็คือนักลงทุนส่วนใหญ่มองที่การทำกำไรเป็นหลัก ซึ่งมันไม่ถูกทั้งหมด

ในขณะที่คุณเห็นเทรดเดอร์บางคนชนะเพียงร้อยละ 40 ของจำนวนการเทรดทั้งหมดแต่ก็ยังคงสร้างความสำเร็จให้เขาหรือเธอ เมื่อใให้ความสำคัญกับ risk-reward ratio

Trade Size

Position ขนาดใหญ่แค่ไหนที่ผู้ประกอบการควรใช้?

ความเสี่ยงจากการเข้าเทรดแต่ละครั้งไม่ควรเกิน 1-3 เปอร์เซ็นต์ของพอร์ตทั้งหมด

เทรดเดอร์รายย่อยมือใหม่มีแนวโน้มที่จะไม่เห็นด้วยกับสัดส่วนขนาดเล็กแค่นี้(พวกเขาต้อง all in เท่านั้น-เดี๋ยวรวยช้า)

แต่เทรดเดอร์มืออาชีพชอบมากกับอัตราส่วนนี้ ดังนั้นที่ร้อยละ 1 ของทุก $ 5,000 ที่เทรดเดอร์มีอยู่ในบัญชีซื้อขาย, เขาหรือเธอควรจะจำกัดความเสี่ยงเพียง $50 แต่ละ position เท่านั้น

ตัวอย่างเช่น เทรดเดอร์ที่มี $10,000 ในบัญชีของเขาสามารถเทรดสองครั้ง เพื่อการซื้อขายที่มีความเสี่ยงครั้งละ $50 หรือเทรดครั้งเดียวที่ความเสี่ยง $100

เทรดเดอร์หลายคนล้มเหลวในการเทรดเ พราะพวกเขาก็ไม่มีเงินทุนเพียงพอในบัญชีซื้อขายที่จะเข้าเทรดตามวงเงินที่พวกเขาต้องการที่จะใช้(เพราะขาดทุนจนเหลือเงินต้นน้อยมาก)

หากคุณมีเงินทุนน้อย คุณก็สามารถเอาชนะความท้าทายโดยการเทรดด้วยวงเงินน้อยๆได้

คุณสามารถเทรดโดยใช้สัญญาน้อยๆ, trade e-mini contracts หรือแม้กระทั่งเล่นหุ้นเศษสตางค์

โดยสรุปแล้ว ในเส้นทางของการเป็นเทรดเดอร์ที่ประสบความสำเร็จโดยยั่งยืนของคุณ-ต้องตระหนักว่าการอยู่ในตลาดได้ยั่งยืนยาวนานเป็นกุญแจสำคัญ

ถ้าคุณเสี่ยงทุกๆการเทรดด้วยเงินจำนวนน้อยเมื่อเทียบกับเงินในพอร์ต คุณก็สามารถฝ่าฟันกระแสของความสูญเสียได้

ตรงกันข้ามถ้าคุณเสี่ยงร้อยละ 25 ของพอร์ตในแต่ละครั้งของการเทรด หากคุณขาดทุนต่อเนื่องแค่สี่ครั้งหลังจากนั้น คุณก็มีโอกาสหมดตัว

VIDEO

The Psychology of Trading

ในขณะที่เราคิดว่าการบริหารความเสี่ยงเป็นองค์ประกอบสำคัญของการเทรดที่ประสบความสำเร็จ, สิ่งสำคัญที่แท้จริงคือ

จิตวิทยา -นั่นคือจิตวิทยาส่วนบุคคลของคุณ

ลองทบทวนจำนวนของปัจจัยทางจิตวิทยาที่ป้องกันไม่ให้เทรดเดอร์ประสบความสำเร็จอย่างต่อเนื่องดูสิ: มันคืออะไรบ้าง

- ขาดระเบียบ

- ขาดวินัย

- ความคาดหวังในสิ่งที่เป็นไปไม่ได้

- และขาดความอดทน

ไม่ว่าคุณจะเป็นมืออาชีพหรือเพียงแค่อยากเปิดบัญชีการซื้อขายครั้งแรก มันเป็นสิ่งสำคัญอย่างยิ่งต่อความสำเร็จของคุณ ควรทำความเข้าใจว่าจิตวิทยาส่วนบุคคลของคุณมีผลกระทบต่อผลการเทรดของท่านอย่างมาก

.

ขาดยุทธวิธี

ถ้าคุณมุ่งมั่นที่จะเป็นเทรดเดอร์ที่ประสบความสำเร็จอย่างต่อเนื่องแล้ว, คุณต้องมีแผนการซื้อขายที่กำหนดไว้แล้ว - ง่าย, ชัดเจน และมีแนวทางที่รัดกุมในการมองตลาด

ในความเป็นจริงแล้ว, การมีกระบวนการที่เป็นสิ่งสำคัญที่ผู้ก่อตั้ง EWI (Robert Prechter) เขียนไว้ที่ด้านบนของบทความของเขาที่ชื่อว่า "สิ่งที่เทรดเดอร์ต้องการจริงๆถ้าอยากประสบความสำเร็จ"

การคาดเดาหรือทำไปโดยสัญชาตญาณจะไม่ได้ผลดีในระยะยาว หากคุณไม่ได้มีแผนการซื้อขายที่กำหนดไว้แล้ว, คุณจะไม่มีทางรู้ว่าอะไรคือสัญญาณซื้อหรือสัญญาณขาย

คุณจะทำอย่างไรเพื่อจะเอาชนะปัญหานี้?

คำตอบคือเขียนวิธีการของคุณให้เป็นลายลักษณ์อักษร

เขียนกําหนดว่าเครื่องมือในการวิเคราะห์ของคุณคืออะไรและที่สำคัญคือวิธีการที่คุณใช้มัน

ไม่สำคัญว่า คุณจะใช้ Wave Principle, point and figure charts, stochastics, RSI, หรือใช้รวมกันทั้งหมด

สิ่งที่สำคัญคือคุณมีความตั้งใจจริงในการกำหนดจุดซื้อ-จุดขาย-trailing stop และการ exiting a position

เบาะแสที่ดีที่สุดที่สามารถให้คุณเกี่ยวกับการกำหนดวิธีการกำหนดวิธีการซื้อขายของคุณคือ:

ถ้าคุณไม่สามารถเขียนมันไว้ในกระดาษขนาด 3 "× 5" นั่นก็หมายความว่ามันซับซ้อนเกินไปแล้วล่ะ

ขาดวินัย

เมื่อคุณมีเค้าโครงและกำหนดแนวทางการเทรดที่ชัดเจนได้แล้ว คุณต้องมีวินัยที่จะทำตามระบบนั้น

การขาดวินัยขณะเทรดนั้นมันเป็นหายนะที่เกิดกับเทรดเดอร์ที่มักมากส่วนใหญ่

ถ้าวิธีการดูกราฟหรือประเมิน trade setup ที่มีศักยภาพ-แตกต่างจากสิ่งที่คุณทำในเดือนที่แล้ว, ซ้ำร้ายคุณยังไม่มีแผนการเทรด, ขาดวินัยไม่ทำตามแผนที่ระบุไว้ คุณต้องเสียเวลาไปอีกนานกว่าจะพิสูจน์ว่าจะประสบความสำเร็จจริงๆ

ความคาดหวังที่เกินจริง

ไม่มีอะไรที่ทำให้ผู้เขียนหัวฟัดหัวเหวี่ยงเมื่อเห็นโฆษณาที่บอกว่า "

มี $5,000 position ที่ถูกต้องในก๊าซธรรมชาติสามารถให้ผลตอบแทนกว่า $40,000 "

การโฆษณาเช่นนี้ก่อความเสียหายให้กับอุตสาหกรรมการเงินโดยรวมแลถึงนักลงทุนที่ไร้การศึกษามากกว่า $ 5,000

นอกจากนี้ยังช่วยสร้าง mindset ของการมีความคาดหวังที่ไม่สมจริง

ใช่, มันเป็นไปได้ที่จะมีผลตอบแทนที่สูงกว่าค่าเฉลี่ย แต่ก็ต้องรับความเสี่ยงที่สูงกว่าค่าเฉลี่ยเช่นกัน

อยากถามว่า มือใหม่อย่างคุณต้องการผลตอบแทนจากการเทรดที่ในปีแรก สักเท่าไหร่ดี 50% ,100% หรือ 200% ใช่มั้ย?

ว้าวว...นั่นเป็นสิ่งเร้าใจและน่ามีส่วนร่วมยิ่งนัก

แต่ในความเห็นของผู้เขียน, เป้าหมายสำหรับเทรดเดอร์มือใหม่ทุกคนคือ-ครบปีแรกหากไม่สูญเสียเงินต้นได้ก็ถือว่าสุดยอด หรือพูดอีกอย่างคือ

ยังเท่าทุนในปีแรกถือว่าเจ๋ง

ถ้าคุณสามารถทำได้ จากนั้นในปีที่สองก็ให้พยายามเอาชนะดัชนีให้ได้ เป้าหมายเหล่านี้อาจจะไม่เร้าใจ แต่มันก็มีความเป็นไปได้จริงมากกว่า

ขาดความอดทน

หลุมพรางทางจิตวิทยาข้อที่สี่ที่แม้แต่เทรดเดอร์ผู้มีประสบการณ์ต้องเผชิญหน้า

คือการขาดความอดทน

ตามที่ Edwards and Magee เขียนในหนังสือ Technical Analysis of Stock Trends

บอกว่าตลาดวิ่งตามแนวโน้มเพียงแค่ 30% ซึ่งหมายความว่าเวลาที่เหลือ 70% ตลาดจะวิ่งแบบไร้ทิศทาง

ด้วยเวลาที่สั้นขนาดนั้น เราจึงมีโอกาสที่ดีแค่สองหรือสามครั้งเท่านั้น

ตัวอย่างเช่น, ถ้าคุณเป็นเทรดเดอร์ระยะยาวโดยทั่วไปก็จะซื้อเพียงสองหรือสามครั้งต่อปี

ในทำนองเดียวกันถ้าคุณเป็นเทรดเดอร์ระยะสั้น-ในสัปดาห์หนึ่งก็จะมีโอกาสดีๆเพียงแค่สองหรือสามครั้งเท่านั้นเอง

อย่าให้บ่อยเกินไป แม้การซื้อขายโดยเนื้อแท้เป็นสิ่งที่น่าตื่นเต้น(และสิ่งที่เกี่ยวข้องกับเงินมักจะเป็นที่น่าตื่นเต้น) จึงง่ายที่จะรู้สึกว่าคุณรู้สึกโหวงเหวงถ้าคุณไม่ได้เทรด จึงเป็นผลให้คุณทำ trade setup ให้ตัวเองต้องเทรดบ่อยแบบไร้คุณภาพ ในที่สุดก็จะ overtrade จนทำให้ล้มละลาย

คุณจะทำอย่างไรจึงจะเอาชนะการขาดความอดทนนี้?

ให้เตือนตัวเองทุกสัปดาห์ว่าในเร็วๆนี้จะมี "การเทรด(ที่ยิ่งใหญ่สุด)ของปี" หรืออาจจะเป็นคำอื่นๆ ก็ได้ ไม่ต้องกังวลเกี่ยวกับการขาดหายไปของโอกาสในวันนี้เพราะมันจะมีแน่ๆในวันพรุ่งนี้, สัปดาห์ถัดไปและในเดือนถัดไป . . เชื่อผมเถอะ

ก็มีเท่านี้แหละครับ ถ้าใครยังไม่จุใจก็หาหนังสือข้างล่างนี้ไปอ่านได้ครับ

หนังสือเกี่ยวกับอีเลียตเวฟแนะนำ

๑) เล่นหุ้นอย่างไร ไม่มโน ฉบับ อ่านง่าย ใช้ได้จริง

เผยเทคนิคเก็งกำไรหุ้น ด้วยเคลื่อนเอลเลียต (Elliott Wave) สไตล์โต่งเต่ง

Elliott Wave บอกแผนที่ Fibonacci บอกระยะทาง Volume บอกรอยเท้าเจ้า

Gap บอกระเบิดเวลา เราจะแกะรอยเจ้าไปดาวอังคารด้วยกัน

แต่งโดย น้ำผึ้ง สัตตารัมย์

๓) เทคนิคตามล่าหาหุ้นเวฟ 3X ด้วยคลื่นเอลเลียต

ทำเรื่องเวฟที่ใครๆ ว่ายาก ให้อ่านเข้าใจง่าย และนำไปใช้ได้จริง

แต่งโดย เรวดี เอี่ยมสุนทรวิทย์ (รี สึนามิ)

อ่านบทความเพิ่มเติม

(แนะนำเพิ่มเติม ของฟรี)

หากต้องการศึกษาวิธีเล่นหุ้น แนะนำให้ไปอ่านบทความฟรี คลิปฟรีที่นี่ก่อนก็ได้